Questões de Concurso Comentadas sobre análise de balanços

Foram encontradas 352 questões

Com referência às análises horizontal e vertical, a tendências e a grupos de comparação, julgue o item a seguir.

A análise horizontal é um processo comparativo, expresso em porcentagem, que se aplica ao se relacionar uma conta ou grupo de contas com um valor afim ou relacionável, identificado no mesmo demonstrativo. A análise vertical, por sua vez, é a comparação entre os valores de uma mesma conta ou grupo de contas em diferentes exercícios sociais.

Com referência às análises horizontal e vertical, a tendências e a grupos de comparação, julgue o item a seguir.

A comparação feita durante a análise de balanços apresenta-se

de duas formas: análise temporal e análise inter-empresarial.

Enquanto a primeira compreende a tendência apresentada pelos

indicadores de desempenho e não limita a avaliação a resultado

restrito a um único período, a segunda relaciona o desempenho

de uma empresa com o setor de atividade e o mercado em

geral.

Julgue o item abaixo, relativo ao EBITDA (earnings before interest, tax, depreciation and amortization).

O EBITDA representa a geração de caixa operacional da

empresa, ou seja, o montante de recursos gerados pela empresa

apenas em suas atividades operacionais, após a subtração do

efeito financeiro e de impostos.

A respeito da análise de liquidez e de solvência de empresas, julgue o seguinte item.

Quando uma empresa apresenta, por vários exercícios

seguidos, crescimento da necessidade de investimento em giro

superior ao do capital circulante líquido, ela convive com o

denominado efeito tesoura, que é identificado por um crescente

saldo de disponível negativo. Esse efeito pode ocorrer por

várias razões, como overtrade, desvio de recursos do giro para

imobilizações e inflação.

A respeito da análise de liquidez e de solvência de empresas, julgue o seguinte item.

Necessidade total de financiamento permanente (NTFP) é o

montante mínimo de passivo permanente (PP) que a empresa

deve manter, visando lastrear seus investimentos em giro e fixo

assim como estabelecer seu equilíbrio financeiro. Quando o PP

superar a NTFP, há indicativos de dificuldades financeiras, que

podem ter sido motivadas pelo desajuste entre os prazos

maiores dos investimentos (ativos) em relação à maturidade

dos passivos.

A respeito da análise de liquidez e de solvência de empresas, julgue o seguinte item.

O montante de recursos de longo prazo necessário para financiar a atividade de uma empresa pode ser calculado pela soma da necessidade de investimento em giro com o ativo permanente, índice que também é conhecido como necessidade total de financiamento permanente.

A respeito da análise de liquidez e de solvência de empresas, julgue o seguinte item.

Para fins de análise do capital de giro, as contas do ativo e do

passivo podem ser divididas em financeiras, cíclicas e

permanentes. Por meio dessa divisão e pela análise dos

elementos patrimoniais da empresa, são identificados os prazos

operacionais, o volume de recursos permanentes (longo prazo)

que financia o giro e as necessidades de investimento

operacional.

A respeito da análise de liquidez e de solvência de empresas, julgue o seguinte item.

O ciclo operacional da empresa pode ser definido como as suas

fases de funcionamento, que vão desde a aquisição de materiais

para a produção até o recebimento das vendas efetuadas.

Quanto mais longo se apresentar o ciclo operacional, menor

será a necessidade de investimento em giro.

Com relação aos conceitos de análise das demonstrações contábeis envolvendo retorno sobre o capital empregado e análise da lucratividade, julgue o item que se segue.

O retorno sobre o patrimônio líquido de uma empresa é

negativo quando os custos e as despesas são maiores que as

receitas.

Com relação aos conceitos de análise das demonstrações contábeis envolvendo retorno sobre o capital empregado e análise da lucratividade, julgue o item que se segue.

A alavancagem financeira positiva ocorre quando o custo de capital de terceiros é menor que o retorno sobre o ativo operacional, o que gera ganhos adicionais ao acionista.

A lucratividade de uma empresa pode ser avaliada em relação às vendas, aos ativos e ao patrimônio líquido, e, por ser relativa, sua análise independe do setor de atuação da empresa.

Quadro I – Saldos antes da apuração do resultado patrimonial do exercício encerrado em 31/12/20x4, da prefeitura municipal de Novo Mar.

Descrição Saldo (milhares)

Transferências recebidas 32.800,00

Pessoal e encargos 21.300,00

Imobilizado 16.300,00

Impostos, taxas e contribuições de melhoria 14.380,00

Empréstimos e financiamentos - LP 9.350,00

Uso de bens, serviços e consumo de capital fixo 8.750,00

Intangível 4.500,00

Benefícios previdenciários e assistenciais 4.100,00

Ativo realizável a longo prazo 3.120,00

Contribuições 3.100,00

Patrimônio social 2.000,00

Investimentos 1.950,00

Obrigações trabalhistas, previdenciárias e assistenciais a pagar 1.820,00

Créditos de curto prazo 1.560,00

Exploração e venda de bens e serviços 1.300,00

Estoques 1.120,00

Caixa e equivalentes de caixa 910,00

Variações patrimoniais diminutivas financeiras 910,00

Transferências concedidas 890,00

Fornecedores a pagar 840,00

Desvalorização e perdas com Ativos 780,00

Provisões de longo prazo 750,00

VPD pagas antecipadamente 380,00

Variações patrimoniais aumentativas financeiras 230,00

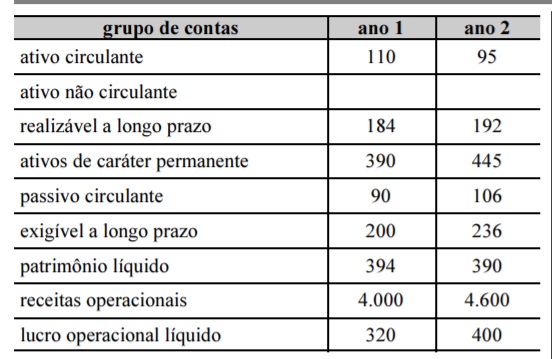

Considerando que a tabela acima, cujos valores estão descritos em R$ milhões, tenha sido extraída da contabilidade de determinada empresa ao longo de dois exercícios consecutivos, julgue o item subsequente.

A relação entre as fontes de recursos deteriorou-se do ano 1 para o ano 2.

Considerando que a tabela acima, cujos valores estão descritos em R$ milhões, tenha sido extraída da contabilidade de determinada empresa ao longo de dois exercícios consecutivos, julgue o item subsequente.

O aumento dos ativos de caráter permanente do ano 1 para o ano 2 foi financiado, principal ou exclusivamente, com recursos onerosos de terceiros.

- índice de liquidez corrente = 3,00.

- índice de participação de capitais de terceiros em relação aos recursos totais (grau de endividamento) = 60%.

- índice de composição do endividamento = 40%.

Com base nestas informações e sabendo que o Patrimônio Líquido da empresa era R$ 3.000,00, o valor do seu ativo circulante era, em reais.