Questões de Concurso Sobre análise de balanços

Foram encontradas 3.202 questões

Essa declaração anda sendo desafiada em Finanças Corporativas por meio de uma nova teoria, a de opções reais.

A base dessa teoria é que:

Isso se deve ao fato de que o seu market capitalization é calculado como sendo igual ao(à):

Considerando que ele está alinhado com a diretriz de maximização da riqueza dos acionistas de sua empresa, ele escolheu o projeto de:

Ao utilizar esse mesmo fluxo para calcular a TIRM ou MTIR, e considerando a taxa de financiamento igual à taxa de reinvestimento e ambas iguais à TIR de 18% a.a. encontrada anteriormente, o resultado encontrado para a TIRM ou MTIR nessas condições foi:

Projeto “A” = 0,5 e Projeto “B” = 0,6.

Sendo assim, o analista pôde concluir que:

Sendo assim, todo fluxo de caixa analisado que contenha duas inversões de sinais ao longo dos períodos projetados apresentará como resposta para o cálculo da TIR um total de até:

Sendo assim, baseando-se no critério de VPL para aprovação de projetos e dentro do campo de análise das taxas positivas, é correto afirmar que uma taxa de desconto:

Para uma empresa que atua nesse mercado, esse novo patamar de retorno tende a impactar o seu custo de capital:

Dessa maneira, os gestores de uma empresa fabril não devem permanecer com os recursos disponibilizados para investimento parados em caixa, devendo ainda estar cientes de que existe, quase sempre, um trade-off entre o nível de liquidez de um ativo e sua:

Desconsiderar os estoques como um dos itens do numerador do ILS deve-se, dentre outros motivos, ao fato de eles apresentarem:

Ao realizar o cálculo pela fórmula matemática, percebeu que a empresa que atingiu maior rentabilidade do patrimônio líquido era a que tinha também maior:

Em uma avaliação de oportunidades de investimentos, foram observados os seguintes dados relativamente a um projeto:

Valor presente líquido, descontado à taxa ajustada ao risco do projeto = $20.000,00

Taxa de retorno livre de risco = 7%

Retorno esperado da carteira de mercado = 11%

Retorno exigido do projeto = 15%

A partir desse contexto, é correto afirmar que

Atenção: Para a questão considere as seguintes informações financeiras anuais da Companhia da Praia, para a data base de 31.12.2017 (R$ mil):

Caixa .................................................................................... 350

Captações de curto prazo .................................................... 2.050

Contas a Receber – curto prazo .......................................... 1.500

Custo dos produtos vendidos .............................................. 4.000

Despesas Administrativas .................................................... 3.000

Despesas com juros ............................................................ 450

Despesas de Vendas ........................................................... 2.100

Estoque médio ...................................................................... 600

Financiamentos a pagar – longo prazo ................................. 2.650

Imóveis não destinados à venda .......................................... 1.300

Lucro Líquido antes de juros e impostos .............................. 1.250

Patrimônio Líquido ................................................................ 900

Títulos a pagar – curto prazo ................................................ 800

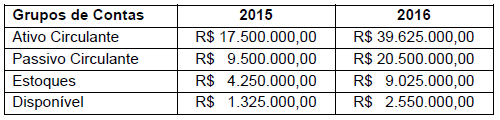

Assim sendo, os índices de liquidez imediata e seca, para o ano de 2016, serão, respectivamente:

Considerando-se os dados acima, o valor do Ativo Circulante dessa Companhia é:

Considerando-se os dados acima, o percentual correspondente à rentabilidade do patrimônio líquido da mencionada sociedade é