Questões de Concurso

Sobre ebitda (earning before interests, taxes, depreciation and amortization) em análise de balanços

Foram encontradas 56 questões

Quando o custo do capital próprio for igual ao custo de capital de terceiros, o CMPC da empresa A será 40% maior do que o CMPC da empresa B.

( ) O índice EBIT/Dívida Bruta mostra que, nos anos de 2009 e 2012, o valor da dívida bruta representa menos de 40% do valor do EBIT, enquanto que nos anos 2010 e 2011 o valor da dívida bruta representa mais que o dobro do valor do EBIT. ( ) O índice Dívida Bruta/EBITDA, no ano de 2008, mostra que a empresa não gerou resultado suficiente para pagar suas dívidas, mas, nos três anos seguintes, mostra que a dívida bruta representa menos do que o dobro do valor do EBITDA. ( ) No ano de 2010, o saldo em caixa e equivalentes de caixa representava quase 90% do valor da dívida bruta, o que é mostrado pelo índice EBIT/Dívida Líquida, que indica que o EBIT foi mais que cinco vezes maior que a dívida líquida. ( ) O índice EBIT/DFL mostra que, em 2008 e 2009, o EBIT não foi suficiente para pagar duas vezes a Despesa Financeira Líquida, enquanto 2011 foi o ano com dívida líquida menos onerosa, pois o valor da despesa financeira líquida foi o menor.

Assinale a sequencia CORRETA.

Com base nas informações apresentadas acima, verifica-se que a(o)

O melhor desempenho do LAJIDA pode ter sido causado por diversos fatores, entre eles um(a)

Analise as afirmativas abaixo sobre a empresa JBS, considerando o desempenho dos concorrentes, quanto ao indicador mencionado.

I - A empresa passou a apresentar vantagem competitiva por obter desempenho acima da média.

II - A empresa passou a apresentar paridade competitiva por obter desempenho na média.

III - A empresa passou a apresentar desvantagem competitiva por obter desempenho abaixo da média.

É correto APENAS o que se afirma em

análise econômico-financeira.

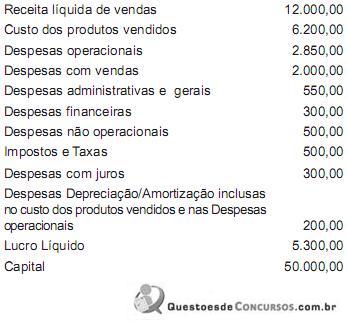

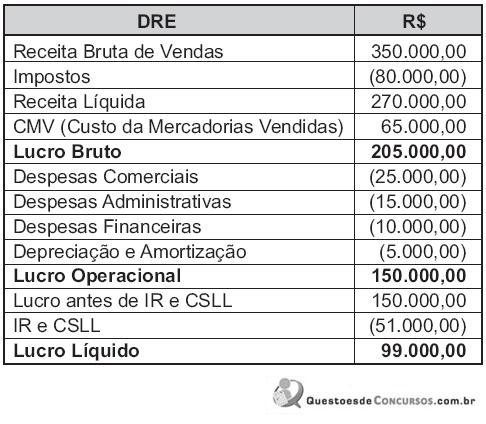

Considerando-se os dados apresentados, o EBITDA corresponde, em reais, ao valor de

financeira, julgue os itens a seguir.

O EBITDA (earning before interests, taxes, depreciation and amortization) é um indicador de desempenho que não se restringe aos custos operacionais diretamente administráveis pela empresa, podendo ser apurado a partir do lucro operacional líquido antes dos impostos, adicionando-se juros, depreciação e amortização.

Tendo o texto acima como referência, julgue o item a seguir a propósito da análise das demonstrações contábeis.

Ebitda (earnings before interest, taxes, depreciation and

amortization) avalia a qualidade operacional da empresa,

pois representa a geração operacional de caixa da

companhia, sem levar em consideração os efeitos financeiros

e de impostos.