Questões de Concurso

Sobre ebitda (earning before interests, taxes, depreciation and amortization) em análise de balanços

Foram encontradas 56 questões

I. políticas estratégicas, relacionadas com decisões de financiamentos e investimentos da entidade.

II. capacidade de pagamento da entidade, sem levar em conta a geração de Caixa.

III. exame dos coeficientes de EBITDA, NOPAT e EVA.

IV. análise horizontal, mas não vertical, de seus principais demonstrativos contábeis.

V. políticas operacionais e seus impactos na necessidade de capital de giro da empresa ou entidade.

Está(ão) correta(s) apenas

( ) despesas financeiras líquidas. ( ) depreciações. ( ) amortizações. ( ) multas por infrações tributárias.

Custo das mercadorias vendidas 2.600 Despesa de depreciação 60 Despesas com vendas 240 Despesas financeiras 175 Despesas administrativas e gerais 300 Imposto de renda e CSLL (do exercício) 37 Vendas líquidas 4.000

Considerando as informações recebidas, a lei societária para a elaboração da demonstração do resultado do exercício de 2016 e procedimentos técnico-conceituais de análise de balanço, o EBITDA, em 31/12/2016, em milhares de reais, é

Identifique abaixo as afirmativas verdadeiras ( V ) e as falsas ( F ) referentes à estrutura e análise de banco.

( ) EBITDA e EBIT são dois indicadores financeiros extraídos dos balanços contábeis.

( ) EBITA e LAJIDA são referências do mesmo indicador financeiro.

( ) DRE significa Demonstração do Resultado Esperado.

( ) O Patrimônio Líquido é o indicador que representa a geração operacional de caixa de uma empresa.

( ) Resultado não operacional provém de atividades que não estão relacionadas com o dia a dia da empresa.

Assinale a alternativa que indica a sequência correta, de cima para baixo.

O indicador EBTIDA ignora variáveis importantes, tais como a qualidade de crédito da empresa, os impostos incidentes sobre o lucro e as necessidades de reinvestimentos.

Com relação a retorno sobre investimentos e a estrutura de capitais, julgue o item subsecutivo.

Nas estruturas em que o custo do capital de terceiros for

inferior ao retorno produzido pelos ativos, aumentar o

endividamento, de um período A para um período B, diminuirá

a participação do capital próprio no financiamento da empresa

em ritmo mais acelerado que a diminuição no lucro líquido.

Um analista de avaliação de empresas calcula o valor “justo” da ação de uma empresa, fazendo uso de dois métodos integrados: “I”. fluxo de caixa descontado; e “II”. avaliação relativa por múltiplos. Ele determina que o método “I” receberá 60% do peso de seus cálculos e o método “II” receberá 40% do peso, sendo metade para o múltiplo P/E e metade para o múltiplo EV/EBITDA (também conhecido como FV/EBITDA). A empresa apresenta as seguintes informações econômico-financeiras:

Quantidade de ações: 1 milhão;

Enterprise Value - EV (ou Firm Value - FV) pelo método “I”: R$ 23 milhões;

Dívida financeira líquida: R$ 5 milhões;

P/E de empresas comparáveis: 10;

EV/EBITDA (FV/EBITDA) de empresas comparáveis: 12;

EBITDA: R$ 2 milhões;

Lucro Líquido por ação: R$ 2,00.

Utilizando essas informações, o valor "justo" da ação em análise

será, em reais, estimado ao valor de:

Quantidade de ações: 1 milhão; Enterprise Value - EV (ou Firm Value - FV) pelo método “1”: R$ 16 milhões; Dívida financeira líquida: R$ 4 milhões; P/E de empresas comparáveis: 6; EV/EBITDA (FV/EBITDA) de empresas comparáveis: 8,5; EBITDA: R$ 2 milhões; Lucro Líquido por ação: R$ 2,50.

Utilizando essas informações, o valor "justo" da ação em análise será estimado pelo analista, em reais, ao valor de:

Julgue o item abaixo, relativo ao EBITDA (earnings before interest, tax, depreciation and amortization).

O EBITDA representa a geração de caixa operacional da

empresa, ou seja, o montante de recursos gerados pela empresa

apenas em suas atividades operacionais, após a subtração do

efeito financeiro e de impostos.

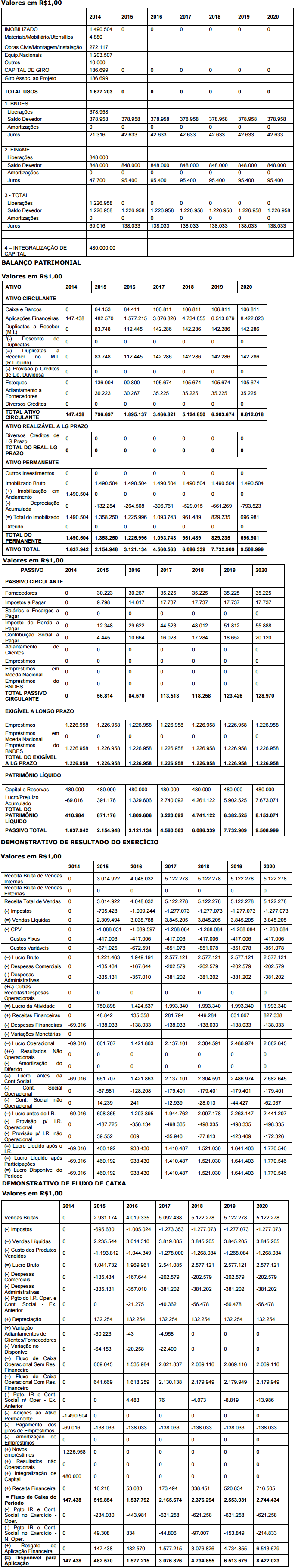

A Empresa Alfa XXI é uma empresa do ramo alimentício, criada recentemente, que projetou um investimento de capital inicial no valor de R$ 480.000,00 e buscou um financiamento junto às instituições financeiras. A partir das informações da empresa, apresentaram-se as seguintes necessidades:

Os indicadores de desempenho são fundamentais para as análises econômicas e financeiras. Com base nas projeções da empresa, responda à questão.

A EBITDA em 2018 será:

Dessa forma, o EBITDA poderá ser

O EBITDA (Earnings Before Interest, Tax Depreciations and Amortization) é um indicador financeiro. Considerando o EBITDA da empresa DELTA, têm-se:

• EBTIDA referente ao exercício de 20X1: R$ 300.000,00.

• EBTIDA referente ao exercício de 20X2: R$ -20.000,00.

Estes resultados indicam que:

Juros/ despesas financeiras líquidas: ......R$1.000,00

Imposto de Renda sobre o lucro: ......... R$ 4.000,00

Assinale a alternativa com o valor correto do EBITDA da Cia. Floripana de Metalurgia S/A.

O texto refere-se ao:

O EBITDA é um indicador associado ao conceito de fluxo de caixa operacional das empresas

A tabela abaixo apresenta informações do Balanço Patrimonial (BP) e da Demonstração do Resultado do Exercício (DRE) da empresa Jesoli S/A, para o período de 2007 a 2011, em reais (R$). Na mesma tabela, são apresentados dois índices, calculados com dados do BP e DRE. Alguns dos dados usados para o cálculo desses dois índices não estão apresentados na tabela. As seguintes siglas são utilizadas: ARLP = Ativo Realizável a Longo Prazo, ROL = Receita Operacional Liquida, InSub = Investimento em Empresas Subsidiárias, PNC = Passivo Não Circulante, EqPt = Equivalência Patrimonial, PC = Passivo Circulante, AC = Ativo Circulante, LL = Lucro Liquido, AI = Ativo Imobilizado, LB = Lucro Bruto, AT = Ativo Total, LS = Liquidez Seca, EBIT = Lucro Antes dos Juros e dos Tributos incidentes sobre o Lucro, EBITDA = Lucro Antes dos Juros, dos Tributos incidentes sobre o Lucro, da Depreciação e da Amortização, PME = Prazo Médio de Rotação de Estoques, PMF = Prazo Médio de Pagamento de Fornecedores, PMR = Prazo Médio de Recebimento de Clientes, CPV = Custo dos Produtos Vendidos, Dep/Am = Depreciação e Amortização, CT = Capital de Terceiros, PCT = Participação de CT, LG = Liquidez Geral, LC = Liquidez Corrente, LS = Liquidez Seca.

Considere ainda que Dívida Bruta (DB) equivale ao valor nominal dos empréstimos; Dívida Líquida (DL) equivale ao valor da DB subtraído do saldo de caixa e de equivalentes de caixa; Dívidas de Curto Prazo (DCP) equivalem ao saldo dos empréstimos registrados apenas no PC; e Dívidas de Longo Prazo (DLP) equivalem ao saldo dos empréstimos registrados no PNC.

O EBITDA, além de ser um índice de lucratividade, é um indicador de geração monetária efetiva de caixa por meio de atividades operacionais.