Questões de Concurso

Sobre outras análises e modelos em análise de balanços

Foram encontradas 428 questões

Considerando o problema apresentado, marque com (V) as afirmativas verdadeiras e com (F) as falsas.

( ) Com uma TMAR de 4%, o VPL será negativo no valor de R$ - 669,38, ou seja, o investimento não será atrativo.

( ) Com uma TMAR de 4%, o VPL será positivo no valor de R$ 669,38, ou seja, o investimento será atrativo.

( ) Caso José reduzisse a TMAR de 4% para 2%, o investimento seria atrativo, pois o VPL seria positivo no valor de R$ 46,14.

( ) Com uma TMAR de 2% e 4%, o investimento mostra-se não atrativo, pois ambas resultam em VPL negativo.

( ) Com uma TMAR de 2%, o investimento mostra-se atrativo, pois o VPL obtido é positivo no valor de R$ 96,14.

Assinale a alternativa que contém a ordem CORRETA, de cima para baixo.

O grau de alavancagem financeira de uma empresa é maior do que 1,0 quando o retorno dos seus ativos supera o custo para remunerar o capital proveniente de terceiros.

Indicador 20x1 20x2

Retorno sobre o patrimônio líquido 12,00% 11,375%

Retorno sobre o ativo 4,80% 4,375%

Margem líquida 4,00% 3,50%

Giro do ativo 1,20 1,25

Alavancagem 2,50 2,60

Liquidez corrente 1,40 1,30

Dentre as conclusões apresentadas pelo senhor Fulano da Silva em seu relatório sobre a Cia. Eta, é consistente com esses indicadores a de que:

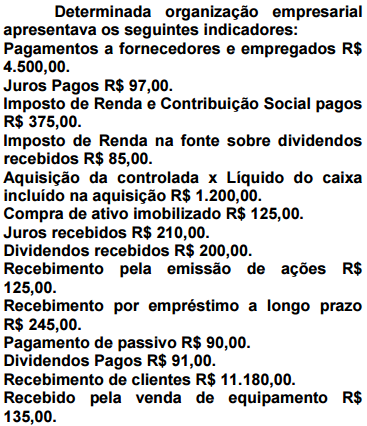

Pelo método da demonstração dos fluxos de caixa pelo Método Direto, pergunta-se:

1 - Qual o resultado do caixa Líquido proveniente das atividades operacionais?

2 - Qual o resultado do caixa Líquido usado nas atividades de investimento?

3 - Qual o resultado do caixa Líquido usado nas atividades de financiamento?

Caso uma empresa apresente lucro líquido de R$ 70.000,00, despesas fixas de R$ 120.000,00 e um grau de alavancagem operacional igual a 5, o valor da margem de contribuição para essa empresa é de R$ 250.000,00.

2009 2010 2011 2012

fluxo de caixa das atividades operacionais 4.000 4.200 4.300 4.000

fluxo de caixa das atividades de investimento (5.000) (3.300) (3.500) (2.500)

fluxo de caixa das atividades de financiamento 1.500 (1.200) (1.000) (2.000)

caixa e equivalentes de caixa inicial 4.000 4.500 4.200 4.000

caixa e equivalentes de caixa final 4.500 4.200 4.000 3.500

Embora as atividades operacionais gerem, seguidamente, caixa, os valores de fluxo de caixa mostram tendência à descontinuidade, devido à redução dos ativos fixos da empresa e à provável incapacidade de obter novos créditos.

Quando o custo do capital próprio for maior do que o custo do capital de terceiros, o CMPC da empresa A será maior do que o CMPC da empresa B.

O grau de alavancagem financeira de uma empresa é expresso pela participação de capital de terceiros em sua estrutura de capital.

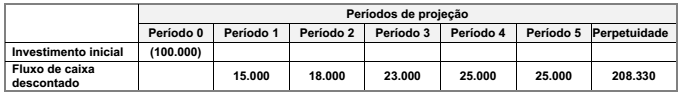

O fluxo de caixa descontado representa o valor presente das entradas líquidas futuras de caixa geradas pelo projeto de investimento. Com base nos dados acima, assinale a alternativa correta.

Os dados abaixo foram coletados junto às Demonstrações Contábeis de uma sociedade empresária e se referem ao exercício social de 2014:

I. Valor do Ativo total médio do ano de 2014: $ 50.000.

II. Valor do Patrimônio Líquido médio do ano de 2014: $ 25.000.

III. Valor médio dos Empréstimos e Financiamentos bancários a

pagar durante o ano de 2014: $ 15.000.

IV. Taxa média ponderada de juros incidentes sobre os empréstimos e

financiamentos no ano: 12%.

V. Lucro Operacional antes dos efeitos das Despesas Financeiras: $ 8.000.

Considerando os dados acima, assinale a alternativa correta.

( ) O índice alavancagem financeira apresenta o maior valor no ano de 2008, no qual houve prejuízo, demonstrado por todos os índices de lucratividade incluídos no relatório. ( ) O maior retorno sobre o Patrimônio Líquido é observado no ano de 2012 e o maior retorno sobre o ativo ocorreu em 2011, ao passo que, em 2009, aparece o menor valor para esses dois índices. ( ) A participação de capital de terceiros aumentou de 2009 a 2012 e, nesse período, houve melhoria na alavancagem financeira e nos retornos sobre o Ativo e sobre o Patrimônio Líquido. ( ) O EVA demonstra que, em nenhum dos anos, a empresa conseguiu ter um lucro suficiente para remunerar o capital investido, mas mostrou melhoria ao longo dos anos de 2008 até 2011.

Assinale a sequência CORRETA.

( ) Se não forem considerados os valores residuais ao final do segundo ano, então a decisão deve ser pela compra da máquina nova, pois essa alternativa apresenta Valor Presente Líquido superior. ( ) Se não forem considerados os valores residuais ao final do segundo ano, então a decisão deve ser pelo conserto da máquina usada, pois essa alternativa apresenta Valor Presente Líquido superior. ( ) Se forem considerados os valores residuais, então a decisão deve ser pela compra da máquina nova, pois essa alternativa apresenta Valor Presente Líquido superior. ( ) Se forem considerados os valores residuais, então a decisão deve ser pelo conserto da máquina usada, pois essa alternativa apresenta Valor Presente Líquido superior.

Assinale a alternativa com a sequência CORRETA.

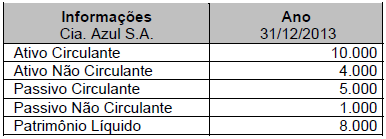

Assinale a alternativa que contém os valores calculados para a Liquidez Corrente (LC) e o Capital Circulante Líquido (CCL) respectivamente:

Com referência às análises horizontal e vertical, a tendências e a grupos de comparação, julgue o item a seguir.

A comparação feita durante a análise de balanços apresenta-se

de duas formas: análise temporal e análise inter-empresarial.

Enquanto a primeira compreende a tendência apresentada pelos

indicadores de desempenho e não limita a avaliação a resultado

restrito a um único período, a segunda relaciona o desempenho

de uma empresa com o setor de atividade e o mercado em

geral.

A respeito da análise de liquidez e de solvência de empresas, julgue o seguinte item.

Quando uma empresa apresenta, por vários exercícios

seguidos, crescimento da necessidade de investimento em giro

superior ao do capital circulante líquido, ela convive com o

denominado efeito tesoura, que é identificado por um crescente

saldo de disponível negativo. Esse efeito pode ocorrer por

várias razões, como overtrade, desvio de recursos do giro para

imobilizações e inflação.