Questões de Concurso

Comentadas sobre modelo capm (capital asset pricing model) em economia

Foram encontradas 29 questões

Considerando-se que a taxa sem risco seja de 3% e que a diferença entre o retorno esperado do mercado e a taxa sem juros seja de 9%, o retorno esperado da ação, em Corporate Finance, segundo o modelo de precificação de ativos financeiros (Capital Asset Pricing Model), é de

Com base nessa situação hipotética, julgue o item seguinte.

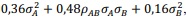

A variância do portfólio é

, em que ρAB é a correlação entre os retornos dos títulos A e B.

, em que ρAB é a correlação entre os retornos dos títulos A e B. Brasil tem duas ZPEs em operação, localizadas em

A performance do modelo APT é superior à do modelo CAPM no caso de empresa que apresente sensibilidade a outros fatores de risco dissociados do risco de mercado.

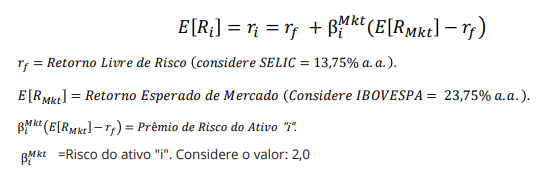

Considerando a equação do CAPM e os seguintes valores hipotéticos (Selic: 13,75% a.a.; Ibovespa: 23,75% a.a.; beta (β)=2,0), calcule o retorno esperado ( r_i ) do Título “i” e assinale a alternativa com a resposta CORRETA:

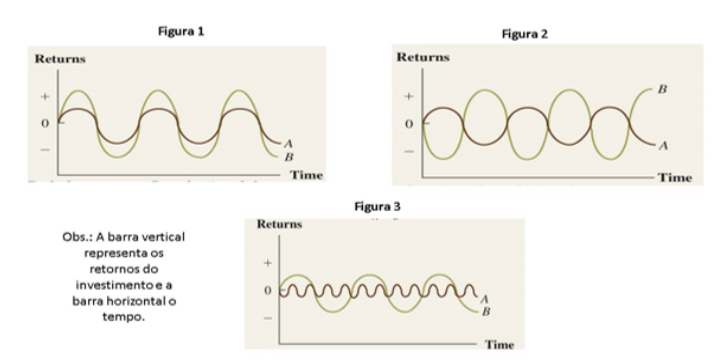

( ) A Figura 1 representa uma correlação zero, Corr(RA,RB) = 0, ou seja, tanto o retorno do Título A quanto o retorno do Título B são iguais a média no mesmo ponto no tempo. ( ) A Figura 2 representa uma perfeita correlação positiva, Corr(RA,RB) = 1. O Título A possui um retorno acima da média ao mesmo tempo que o Título B também apresenta um retorno acima da média. ( ) A Figura 3 representa uma correlação negativa, Corr(RA,RB) = -1, ou seja, o Título A possui um retorno acima da média quando o Título B apresenta um retorno abaixo da média, e vice-versa.

A ordem correta de preenchimento dos parênteses, de cima para baixo, é:

Sendo assim, ele pôde constatar que o beta da sociedade empresária representa o:

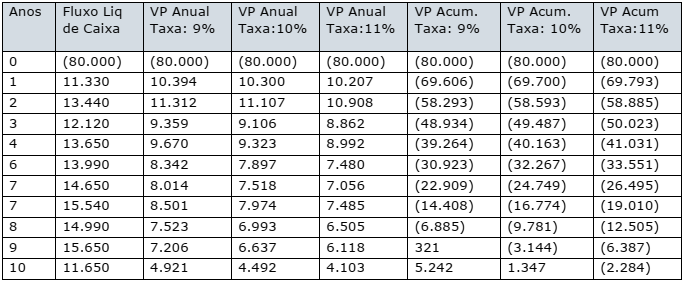

A tabela seguinte apresenta o fluxo líquido de caixa de um projeto e o cálculo do Valor Presente (VP) de cada ano, bem como o Valor Presente acumulado (VP Acum.), nas taxas de 9%, 10% e 11% ao ano. Deseja-se concluir sobre a atratividade do projeto.

Analise as seguintes afirmações sobre o tema:

I. Para uma Taxa Mínima de Aceitação (TMA) de 9%, o projeto recupera o investimento no nono ano.

II. A Taxa Interna de Retorno (TIR) está entre 9% e 10% ano.

III. O projeto recupera o investimento se a TMA for de 11%.

Quais estão corretas?

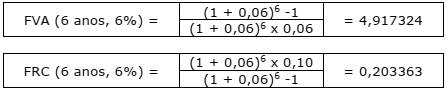

Um empréstimo de $100.000,00 deve ser amortizado em 6 parcelas anuais sucessivas, vencendo-se a primeira parcela no final do primeiro ano. A taxa de juros é de 6% ao ano. Adota-se o Sistema de Anuidades Constantes (PRICE). Considere, no que for necessário, os dados abaixo para responder a esta questão. Sendo FVA: Fator de Valor Atual e FRC: Fator de Recuperação do Capital.

Com base na análise do gráfico, assinale V, se verdadeiras, ou F, se falsas, nas assertivas abaixo.

( ) O desembolso anual deverá ser de $20.336,30.

( ) O valor da amortização do principal do primeiro ano será $14.336,30.

( ) O valor da amortização do principal do primeiro ano será $16.666,66.

( ) O saldo devedor da dívida, após o primeiro pagamento, será de $85.663,70.

A ordem correta de preenchimento dos parênteses, de cima para baixo, é:

O conceito de Taxa Mínima de Aceitação (TMA) é de extrema importância para a decisão de aceitar ou não aceitar um projeto de investimento. Sobre esse tema, analise as assertivas seguintes:

I. Se o Valor Presente Líquido (VPL) de um fluxo de caixa de um projeto de investimento for positivo, indica que a Taxa Interna de Retorno (TIR) deve ser superior à TMA.

II. É mais vantajoso o emprego da TIR para decisão sobre projetos de investimento, porque não exige a determinação de uma TMA.

III. Ao se investir um montante exatamente à TMA, o valor presente líquido do projeto será nulo.

Quais estão corretas?

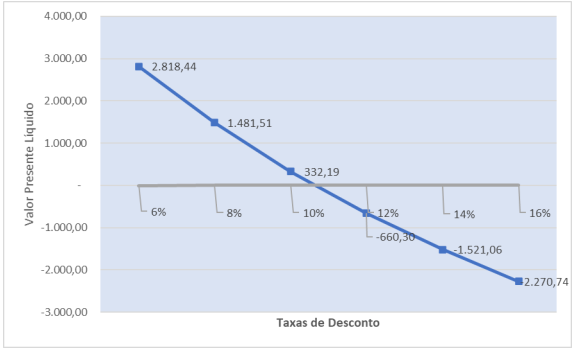

O fluxo líquido de caixa de um projeto de investimento foi descontado a diversas taxas, visando à decisão do investimento em um estudo de viabilidade. O gráfico a seguir mostra o Valor Presente Líquido (VPL) obtido a cada taxa de desconto:

Com base na análise do gráfico acima, assinale V, se verdadeiras, ou F, se falsas.

( ) Se a Taxa Mínima de Aceitação (TMA) for 12%, o projeto pode ser aceito.

( ) A Taxa Interna de Retorno (TIR) é maior do que 10%.

( ) Ocorrendo um gasto de investimento de $1.000,00, na execução do projeto, imprevisto no estudo de viabilidade, esse projeto não será atrativo para taxa de aceitação (TMA) de 10%.

( ) Ocorrendo uma redução do gasto de investimento de $1.000,00, em relação ao valor previsto, a Taxa Interna de Retorno (TIR) do projeto será maior do que 12%.

A ordem correta de preenchimento dos parênteses, de cima para baixo, é:

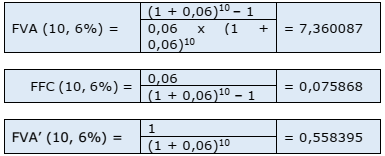

Deseja-se dispor de $1.000.000,00 ao final de 10 anos. Podendo-se investir a uma taxa efetiva anual de 6%, qual deverá ser o valor de uma reserva uniforme a ser constituída anualmente para alcançar aquele valor?

Utilizar, no que for necessário, os dados abaixo para resolver esta questão. Sendo FVA: Fator de Valor Atual; FFC: Fator de Formação de Capital.

Associe as cinco expressões da Coluna 1, que se referem a termos relacionados à avaliação de projetos de investimentos, às descrições na Coluna 2.

Coluna 1

1. Valor presente líquido.

2. Taxa Interna de Retorno.

3. Coeficiente Benefício-Custo.

4. Taxa Mínima de Aceitação.

5. Período de Recuperação do Investimento.

Coluna 2

( ) A razão entre o valor presente dos benefícios e o valor presente dos custos de um projeto de investimento.

( ) A taxa de desconto que torna o valor presente do fluxo de líquido de caixa de um projeto de investimento igual a zero.

( ) O montante que se obtém descontando-se o fluxo líquido de caixa de um projeto de investimento pela Taxa Mínima de Aceitação.

( ) Tempo necessário para recuperar um investimento a uma determinada taxa de desconto.

A ordem correta de preenchimento dos parênteses, de cima para baixo, é:

Na vida real, emprega-se com frequência a taxa linear para cálculos de valores, como empréstimos. No entanto, para lidar com o valor do dinheiro no tempo e tomar decisões de investimentos, devemos utilizar os conceitos de taxas efetivas e taxas equivalentes. Analise as seguintes assertivas sobre esse tema:

I. Se a taxa de juros por período de capitalização for i e se houver m períodos de capitalização por ano, então a taxa efetiva anual será (1+ i)m - 1.

II. Se duas taxas de juros relativas a períodos de capitalização distintos produzem o mesmo montante no final de determinado tempo, partindo-se do mesmo valor inicial, diz-se que são taxas equivalentes.

III. Se um empréstimo de $1000 deve ser liquidado, após 12 meses, por $1240,00, a taxa efetiva da operação é inferior a 2% ao mês.

Quais estão corretas?

Taxa livre de risco: 7%. Taxa de retorno do mercado: 12%. Taxa de juros para capital de terceiros, antes dos impostos: 30%. Impostos: 40%. O investidor aceita utilizar como seu custo de oportunidade o retorno calculado, por CAPM, para atividades similares, que é de 15%. Capital de terceiros no total de $ 500.000,00. Capital próprio no montante de $ 500.000,00.

É correto afirmar que o

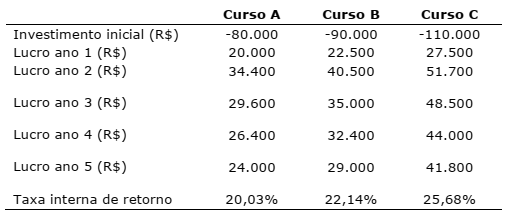

Uma universidade privada pretende ofertar um novo curso e, para isso, está avaliando a viabilidade econômica de três cursos diferentes (mutuamente exclusivos). A tabela abaixo fornece as informações necessárias para a tomada de decisão econômica, considerando os primeiros cinco anos de matrículas.

Com base na análise da taxa interna de retorno e em uma taxa mínima de atratividade de

23% ao ano, a universidade deve