Questões de Concurso Sobre economia

Foram encontradas 16.863 questões

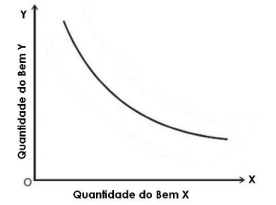

É correto afirmar que essa curva apresenta inclinação descendente, porque

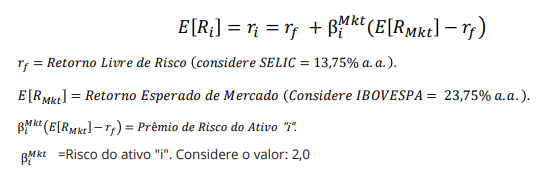

Considerando a equação do CAPM e os seguintes valores hipotéticos (Selic: 13,75% a.a.; Ibovespa: 23,75% a.a.; beta (β)=2,0), calcule o retorno esperado ( r_i ) do Título “i” e assinale a alternativa com a resposta CORRETA:

“Ao situar os agroecossistemas como unidades de gestão econômica-ecológica contextualizadas em territórios, o método LUME – análise econômico-ecológica de agrossistemas – procura lançar luzes sobre relações sociais e de poder que condicionam os processos de trabalho na apropriação, transformação, circulação e distribuição das riquezas socialmente produzidas na agricultura familiar. Para tanto, ele dialoga com teorias críticas elaboradas exatamente para revelar dimensões da vida social e do trabalho ocultadas pela teoria econômica hegemônica. São elas:

A Economia Ecológica, como o estudo dos processos cíclicos entre os bens ecológicos e os bens econômicos e como fundamento da análise da sustentabilidade desde a escala local até a escala global.

A Economia Política, como o estudo das relações de poder implicadas nas esferas de produção, transformação e circulação de valores bem como a distribuição social da riqueza gerada pelo trabalho.

A Economia Feminista que, a partir da crítica aos fundamentos da economia convencional, propõe novos conceitos e instrumentos analíticos para reconhecer e dar visibilidade ao trabalho das mulheres, bem como a sua participação na geração e na apropriação da riqueza social. Para tanto, expressa um ponto de vista crítico à divisão sexual do trabalho e ao patriarcalismo, elementos culturais e ideológicos que estruturam as relações econômicas dominantes nas esferas doméstica e pública.”

Disponível em: http://aspta.org.br/2015/05/25/metodo/.

Em relação aos resultados da análise econômica de agroecossistemas na agricultura, assinale a alternativa correta.

Externalidades, economia da prevenção e pandemias

Giácomo Balbinotto Neto

“Não faz sentido considerar uma doença contagiosa como uma doença pessoal, pois toda a comunidade ou a sociedade pode ser afetada pela saúde de outra pessoa, no sentido de que qualquer grupo de pessoas possui o mesmo status. Se a sociedade em que você vive ou as pessoas ao seu redor não estão muito saudáveis, em algum sentido você também não estará saudável. Esta noção de saúde pública torna clara, então, a necessidade de se analisar as externalidades em saúde, sendo este um conceito fundamental na área de Economia da Saúde. Assim, os esforços do governo em termos de saúde pública, tais como as campanhas de vacinação contra gripe, sarampo e outras doenças contagiosas e o estabelecimento de lockdowns e restrições para combater os vírus, podem ser pensados como modos de o governo lidar com as externalidades na área de doenças contagiosas.”

Disponível em: https://www.lume.ufrgs.br/bitstream/handle/10183/213893/001117307.pdf

O conceito de externalidade engloba:

Exportação de milho bate recorde e acende sinal de alerta no setor de carnes

Por Elvira Fantin, com colaboração de Juliet Manfrin 08/02/2023

A exportação brasileira de milho registrou recorde em janeiro de 2023. Foram exportadas 6,35 milhões de toneladas, de acordo com dados da Secretaria de Comércio Exterior (Secex). O número é mais que o dobro do que foi exportado em janeiro de 2022, que ficou em 2,73 milhões de toneladas. É também um recorde para o primeiro mês do ano. Até então, o volume máximo embarcado para o exterior no primeiro mês do ano foi de 4,4 milhões de toneladas em 2016. [...] Um agravante para a disponibilidade de milho para a avicultura e suinocultura é a dificuldade que produtores do oeste do Paraná estão tendo para plantar a nova safra (conhecida por safrinha). As condições climáticas interferiram no desenvolvimento da soja e atrasaram a colheita da oleaginosa. Ocorre que essas mesmas áreas são destinadas ao milho da segunda safra (safrinha) e a janela de cultivo está se fechando. O oeste paranaense produz quase um terço de toda produção estadual (4,9 milhões de um total de 15,4 milhões de toneladas), respondendo por quase 5% da produção nacional no ciclo.

Disponível em: https://www.gazetadopovo.com.br/parana/exportacao-recorde-milho-alerta-para-setor-de-carnes. Adaptado.

Considerando as informações da reportagem e o conhecimento sobre os conceitos econômicos da lei de oferta e demanda, assinale a alternativa correta.