Questões de Concurso

Comentadas sobre avaliação de alternativas de investimento em matemática financeira

Foram encontradas 15 questões

Acerca dos principais métodos de avaliação de investimentos, julgue o item subsequente.

Usando a regra do VPL, um gestor não deve investir em um

projeto que promete pagar um fluxo ao final do ano de

$ 1000, considerando-se que o custo do projeto é de $ 950 e

que a taxa que mensura o custo de oportunidade é de

10% ao ano.

No que se refere aos mecanismos de demonstração da situação patrimonial, julgue o item.

Regime de capitalização é o período ao fim do qual os

juros são incorporados ao capital.

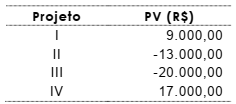

Uma empresa avalia várias propostas de investimento mutuamente excludentes e decide aplicar o método do valor presente (PV) para tomar a decisão. A tabela a seguir mostra os resultados obtidos.

Considerando esses dados, deve(m) ser escolhido(s)

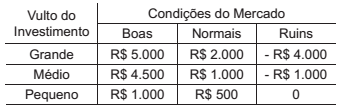

Uma empresa pretende realizar investimentos em um novo mercado. Para isso, estudou a região e elaborou a seguinte Tabela, apontando o retorno, em milhares de reais, que obteria de acordo com o vulto do investimento (pequeno, médio ou grande) e com as condições do mercado (boas, normais ou ruins):

A empresa descobriu, ainda, que existem 50% de probabilidade de o mercado estar em boas condições, 30%, em condições normais e 20%, ruins.

Com base em tais condições, o Máximo Valor Esperado

(MVE) para a empresa será, em milhares de reais, de

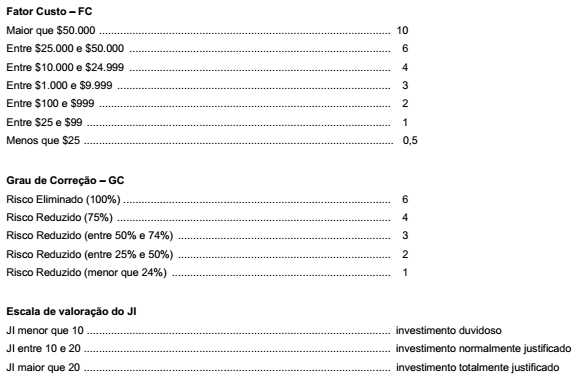

Considere, por hipótese, que um Analista de Suporte foi solicitado a utilizar um método de análise de riscos para apresentar a Justificativa de Investimento − JI em um projeto que tem custo de $20.000 e visa reduzir o risco em 65% com este investimento.

A JI leva em consideração o Valor de Criticidade − VC em comparação com o Fator de Custo − FC (uma valoração de quanto custaria para prevenir o risco de acontecer) e o Grau de Correção − GC (que indica o quanto do risco será de fato reduzido ou eliminado). A Justificativa de Investimento é calculada pela fórmula: JI = VC / (FC × GC) de acordo com os valores indicados abaixo.

De acordo com o exposto, caso o VC seja

Recentemente, a empresa Fast Brick Robotics mostrou ao mundo um robô, conhecido como Hadrian 105, capaz de construir casas em tempo recorde. Ele consegue trabalhar algo em torno de 20 vezes mais rápido que um ser humano, sendo capaz de construir até 150 casas por ano, segundo informações da empresa que o fabrica.

Internet:<www.fastbrickrobotics.net> (com adaptações).

Tendo como referência as informações acima, julgue o item a seguir.

Situação hipotética: A empresa Fast Brick Roboties investiu R$ 500.000,00 na fabricação de uma máquina Hadrian 105 e, com ela, obteve, um ano depois, uma receita de R$ 250.000,00. Assertiva: Nesse caso, para garantir uma rentabilidade anual de 20% sobre o capital investido, a referida empresa terá de auferir, no mínimo, uma receita igual a R$ 420.000,00 com a máquina ao final do segundo ano.

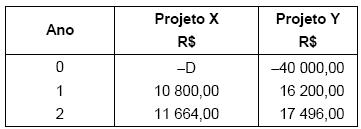

O projeto X é preferível ao Y somente para taxas mínimas de atratividade da empresa

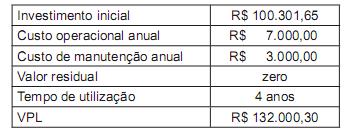

No caso de terceirizar o serviço, o custo de manutenção fica por conta da empresa contratada.

É mais atraente terceirizar se, e somente se, o custo operacional anual dessa opção, em reais, for, no máximo, de

Dado: (1,10) -4 = 0,68

alternativas de investimento.

alternativas de investimento.

Opção I: investimento inicial de R$ 100.000,00 com retorno líquido, em um mês, do montante no valor de R$ 100.580,00;

Opção II: investimento inicial de R$ 85.000,00 com retorno líquido, em um mês, do montante no valor de R$ 85.527,00.

A respeito dessas opções e da comparação com aquela oferecida pela primeira instituição financeira, onde o capital do investidor já está

aplicado, julgue os itens seguintes.

dois anos, sejam sugeridas duas opções de investimento: a

opção, A1, renderá juros compostos de 20% ao ano, porém, no

momento do resgate, haverá um desconto de 20% sobre o

montante acumulado referente a impostos e taxas; A opção A2

renderá juros compostos a uma taxa de 8% ao ano, sem a

incidência de descontos. A partir dessas considerações, julgue

o item a seguir.

A taxa mínima de atratividade é de 8% ao ano (capitalização anual) e verifica-se que os valores atuais líquidos referentes aos dois projetos são iguais. Então, o desembolso D referente ao projeto X é igual a