Questões de Concurso Público BACEN 2013 para Analista - Contabilidade e Finanças

Foram encontradas 120 questões

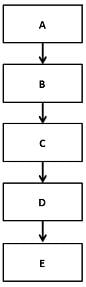

Considere que o modelo ilustrado na figura abaixo represente as relações entre cinco empresas (A, B, C, D e E), de modo que a empresa A controla a empresa B, B controla C, C controla D, e D controla E. Considere, ainda, que as empresas A e D estejam dispensadas de publicar demonstrações contábeis consolidadas. Nessa situação, a empresa E deve divulgar o nome da empresa C, visto que é a controladora do nível seguinte que elabora demonstrações consolidadas.

Considere que determinada instituição financeira tenha identificado significativos eventos subsequentes ao período contábil e que, dada a natureza deles, não tenha havido ajustes nas demonstrações contábeis. Nesse caso, a instituição financeira poderá evidenciar, ou não, estes eventos subsequentes.

Os ativos contingentes devem ser reconhecidos nas demonstrações contábeis quando for possível a realização de uma estimativa confiável do valor.

Não constitui mudança nas políticas contábeis nem a adoção de política contábil para transações, outros eventos ou condições que difiram em essência daqueles que ocorriam anteriormente nem a adoção de nova política contábil para transações, outros eventos ou condições que não ocorriam anteriormente ou eram imateriais.

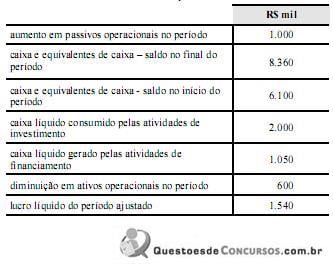

Considerando-se que as informações da tabela abaixo foram obtidas durante a elaboração da demonstração do fluxo de caixa de uma instituição financeira, é correto afirmar que o aumento das taxas de câmbio sobre o caixa e equivalentes de caixa foi inferior a R$ 50 mil no período.

Na contabilização de ativos, os ativos intangíveis serão amortizados e dispensados do impairment test, caso sua vida útil seja definida.

Para fins de divulgação de participações em outras entidades, a entidade estruturada caracteriza-se por ter patrimônio suficiente para permitir o financiamento de suas atividades.

O valor justo consiste em uma mensuração a valor de saída, contrariamente ao custo-histórico, que se enquadra como uma mensuração a valor de entrada.

As companhias abertas são incentivadas a disponibilizar seus relatórios financeiros intermediários no mínimo semestralmente, em até sessenta dias após o fim do período intermediário, dos quais devem constar o balanço patrimonial condensado, a demonstração condensada das mutações do patrimônio líquido, a demonstração condensada dos fluxos de caixa e as notas explicativas.

A empresa Alfa realizou investimento no momento da constituição da empresa Beta no valor total de $ 5.000,00 em ações ordinárias, sem mais-valia nem goodwill. O capital total de Beta é de $ 15.000,00, representado somente por ações ordinárias. Durante o exercício, Beta incorporou ao seu patrimônio líquido o valor de $ 3.000,00, referente aos lucros gerados e não distribuídos. No exercício seguinte, Alfa realizou isoladamente um aumento de capital em Beta no valor de $ 5.000,00. Após essa integralização, o patrimônio líquido de Beta passou a ser representado pelo capital de $ 20.000,00 (somente ações ordinárias) e o lucro do exercício anterior totalmente incorporado à reserva de lucros.

Nessa situação, o ativo de Alfa deve apresentar o valor reconhecido de $ 11.500,00 como investimento realizado em Beta.

A investidora Delta possui 40% de participação na investida Gama. Durante o exercício 20X1, a empresa investidora Delta adquiriu $ 500.000,00 de mercadorias da investida, com custo de $ 350.000,00. Ao final de 20X1, a investidora Delta apurou a venda de 25% das mercadorias adquiridas da investida, com custo de $ 125.000,00. Nesse mesmo período, a investida Gama apurou lucro no valor de $ 250.000,00.

Nessa situação, o lançamento contábil para o reconhecimento do resultado positivo de equivalência patrimonial deve ser o seguinte:

D participação em Gama

C resultado positivo de equivalência patrimonial $ 55.000,00

Ao realizar uma venda a prazo a um cliente especial, a empresa vendedora efetuou o cálculo das duplicatas a receber, com taxa de juros de 0,50% ao mês. Normalmente a taxa de juros praticada pelo mercado é de 1% ao mês. Para ajustar a valor presente a operação de venda a prazo, o responsável pelo reconhecimento contábil da operação considerou adequado o uso da taxa de 0,50% ao mês.

Nessa situação, a decisão do responsável está correta por refletir fielmente o valor justo da transação de venda a prazo.

Para conversão de participações de entidades no exterior, deve-se utilizar a taxa de câmbio mais próxima da taxa vigente na data da transação, que pode ser expressa pela taxa média semanal ou mensal, mesmo em períodos de significativa flutuação de câmbio.

Amparada nos princípios do acordo de Basileia, a autoridade supervisora pode exigir que os bancos operem acima do capital mínimo estabelecido no referido acordo.

O cálculo do patrimônio de referência exigido (PRE) envolve a apuração de seis parcelas relacionadas ao risco a que as instituições financeiras estão sujeitas.

Para fins de apuração do patrimônio de referência exigido, o fator de ponderação de risco dos instrumentos cambiais é de 50%.

Para apuração do patrimônio de referência nível 1, deduz-se o valor das ações preferenciais emitidas com cláusula de resgate e acrescenta-se o valor dos instrumentos de dívida subordinada.

A gestão de riscos coordenada entre as áreas da instituição financeira e supervisionada por um conselho de administração ou órgão equivalente é denominada abordagem por silos.

Conforme recomendação do BACEN, em base às orientações dos acordos de Basileia, a gestão eficaz de capital de uma instituição financeira exige testes de estresse, relatórios regulares e aplicação de processo interno de avaliação da adequação de capital – ICAAP.

A viabilidade econômico-financeira para instalação de uma nova instituição financeira é realizada mediante a análise de viabilidade dos mercados da região em que a instituição pretende se instalar; a projeção de rentabilidade almejada e possível; e as projeções financeiras acerca da evolução patrimonial da instituição e fontes de recursos que financiarão essa evolução.