Questões de Concurso Público MPU 2013 para Analista - Finanças e Controle

Foram encontradas 70 questões

A demonstração dos fluxos de caixa inclui os equivalentes de caixa, o que pressupõe que o investimento tenha vencimento de até três meses em relação à sua aquisição, seja de alta liquidez e apresente baixo risco de alteração de valor.

A decisão pela execução de um projeto considerado como viável e auspicioso depende de que o seu valor presente líquido tenha remuneração superior ao custo de oportunidade. Nesse sentido, é correto afirmar que, quanto maior a taxa de desconto, menor será o valor presente dos fluxos futuros de caixa.

Uma empresa que se financie a taxas de juros maiores que o retorno proporcionado pelos investimentos realizados está favoravelmente alavancada uma vez que a diferença assim obtida é incorporada ao patrimônio social dos acionistas ou pode ser a eles devolvida.

Em uma demonstração dos fluxos de caixa pelo método indireto, a variação positiva do capital de giro classifica-se entre as atividades de financiamento.

Considere-se que, em uma determinada série de capitais, deverá ser despendida uma quantia inicial P para a obtenção de rendas futuras — R¹, R² e R³ —, de acordo com o modelo básico de anuidade, a uma taxa mensal de juros de 5%. Nessa situação hipotética, a aplicação inicial necessária e suficiente para a obtenção do referido fluxo de rendas deverá ser calculada da seguinte maneira:

P = R1 /0,05 + R2 /(1,06)² + R3 /(1,05)³.

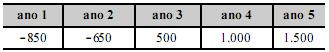

Considere que, no cálculo do valor atual líquido de um projeto, chegou-se à seguinte série referente ao fluxo de caixa projetado (em R$ 1.000,00):

Considere ainda que, no primeiro ano, deu-se a implantação; e, nos seguintes, ocorreu a operação. Nesse caso, é correto afirmar que o tempo de recuperação, quando se considera apenas a fase de operação, é de três anos.

Em matéria de prazos e condições para concessão de crédito, a prática usual adotada no Brasil tem demonstrado que a empresa vendedora embute altas taxas de juros em seus preços, para forçar o cliente a realizar a operação a vista, mediante a oferta de descontos.

O uso da nota fiscal eletrônica conjugada, no caso de contribuintes que vendam mercadorias e prestem serviços, depende de prévio convênio ou protocolo de cooperação entre cada secretaria de fazenda estadual e a Secretaria da Receita Federal do Brasil.

O pré-empenho é um documento utilizado pelo SIAFI por ocasião da assinatura de contratos ou convênios pela administração, sendo substituído pela nota de empenho quando se inicia a sua execução.

No caso de o contribuinte não escolher seu domicílio tributário — em se tratando de pessoa natural cuja residência habitual seja desconhecida —, o CTN determina que seja considerado o centro habitual de sua atividade.

Quando o contribuinte é obrigado a efetuar o pagamento do imposto sem que haja o prévio exame da autoridade administrativa, a fazenda pública homologa esse pagamento tacitamente. Decorrido o prazo de cinco anos, entretanto, a Fazenda é obrigada a fazer a homologação expressa.

De acordo com o princípio da irretroatividade tributária, as contribuições para a seguridade social não poderão ser exigidas antes do decurso de noventa dias, contados a partir da data da publicação da lei que as houver instituído ou majorado, em respeito ao axioma da segurança jurídica.

Estaria violando o princípio da não discriminação tributária um município que, na instituição do ISS em seu território, estabelecesse alíquotas diferenciadas dependendo do município onde estivesse localizado o estabelecimento do prestador.

Com a Constituição de 1988, o entendimento referendado pelo STF é o de que são consideradas tributos tanto as contribuições de melhoria quanto as contribuições propriamente ditas, entre as quais se incluem as destinadas à seguridade social.

Somente a União tem competência para instituir impostos que não os expressamente discriminados na Constituição Federal, desde que não sejam impostos extraordinários, no caso de guerra externa ou de sua iminência. Terá de instituí-los, entretanto, entre outras condições, mediante lei complementar e será obrigada a repartir o seu produto, entregando 20% aos estados e ao Distrito Federal.

O imposto de renda das pessoas físicas é o exemplo típico de tributo caracterizado pela ocorrência do fato gerador continuado, pois se trata de situação duradoura, que pode manter-se estável ao longo do tempo.

Mantém perante o fisco sua condição de pessoa física, não sendo equiparado à pessoa jurídica, o profissional que, sem vínculo empregatício, em estabelecimento próprio, com emprego de auxiliares, preste serviços profissionais e cujos atos constitutivos estejam registrados em cartório por exigência contratual.

A Contribuição Social sobre o Lucro Líquido (CSLL) é destinada precipuamente à previdência social e integra o orçamento da seguridade social, devendo ser cobrada a uma alíquota uniforme, independentemente do ramo de atividade ou do grau de utilização de pessoal na formação do custo das empresas.

Nos rendimentos pagos a terceiros pela entidade, esta atua como responsável pela retenção do imposto de renda e, nessa condição, o tributo não representa despesa, devendo ser contabilizado como obrigação até o respectivo recolhimento.

Imposto de renda retido na fonte a compensar representa o valor descontado da entidade por terceiros no recebimento por serviços prestados. A conta é creditada pela retenção do imposto e debitada quando houver sua compensação na apuração periódica do imposto de renda devido pela pessoa jurídica.