Questões de Concurso

Sobre índices de endividamento (estrutura de capital) em análise de balanços

Foram encontradas 446 questões

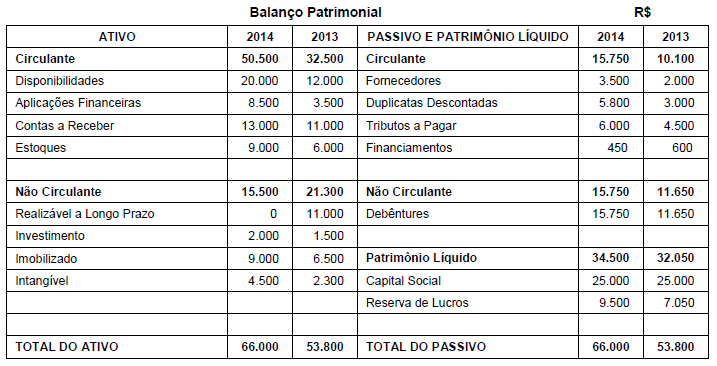

Considere a demonstração financeira a seguir, para responder à questão.

O índice que reflete a Composição do Endividamento corresponde a

A análise econômico-financeira deve ser feita, em linhas gerais, considerando-se a capacidade de pagamento versus as obrigações passivas assumidas pela empresa.

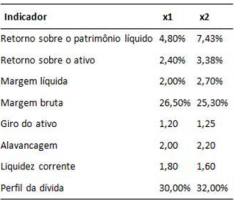

Para manter a tendência de aumento do retorno sobre o patrimônio líquido, foram sugeridas algumas estratégias durante a reunião. Sabendo-se que a análise horizontal indicou não ter havido variação no total do ativo de x1 para x2, é possivelmente consistente com o que foi feito durante x2 a estratégia de:

Ativo 202.500,00

Passivo Circulante 18.000,00

Passivo Não Circulante 72.000,00

Patrimônio Líquido 112.500,00

assinale a alternativa correta.

Atenção: Considere a demonstração a seguir para responder à próxima questão.

O índice de composição do endividamento em 2014 é

1. Liquidez imediata.

2. Liquidez seca.

3. Rentabilidade do Patrimônio Líquido.

4. Composição de exigibilidades.

( ) Lucro líquido sobre Patrimônio Líquido médio.

( ) Disponível sobre o Passivo Circulante.

( ) Ativo Circulante menos estoques sobre Passivo Circulante.

( ) Passivo Circulante sobre capital de terceiros.

Assinale a alternativa que apresenta a numeração correta da coluna da direita, de cima para baixo.

Das demonstrações contábeis de 30 de junho de 2015, elaboradas pela sociedade empresária Alfa, foram extraídas as seguintes informações:

R$

despesas antecipadas 2.000

disponível 5.000

fornecedor 9.000

estoque 14.000

passivo não circulante 15.000

realizável a longo prazo 20.000

valores a receber (vendas a prazo) 33.000

passivo circulante 45.000

total do ativo circulante 60.000

patrimônio líquido 80.000

total do ativo não circulante 80.000

ativo total médio 140.000

lucro operacional 280.000

lucro bruto 400.000

vendas do período 600.000

Considerando esses dados, julgue o item subsecutivo, que se refere à análise econômica da empresa.

No final de junho, a sociedade empresária Alfa possuía

R$ 0,75 de recursos de curto prazo de terceiros para cada real

de recursos próprios.

I. A estrutura de capital de uma empresa corresponde aos fundos de longo prazo oriundos de fontes de capital próprios e de terceiros.

II. O custo de capital é utilizado como parâmetro para as decisões de aprovação ou reprovação de novos projetos, uma vez que estes devem proporcionar retornos superiores aos respectivos custos.

III. O custo de capital representa a taxa mínima de retorno que novos investimentos devem proporcionar.

IV. O capital de terceiros é formado por empréstimos e financiamentos contraídos em instituições financeiras e pelas obrigações emitidas pelas empresas, tais como as debêntures.

Está(ão) CORRETA(S) a(s) assertiva(s):

I. Análise Vertical.

II. Análise Horizontal.

III. Indicadores de Liquidez.

IV. Indicadores de Rentabilidade.

V. Indicadores de Endividamento e Estrutura.

( ) se refere(m) ao diagnóstico em intervalos sequenciais de tempo identificando variações reais, quando expresso(s) em valores com mesma capacidade de compra. A evolução é obtida a partir da comparação de um determinado período em relação a uma data base.

( ) se refere(m) à identificação da composição das fontes passivas de recursos da organização identificando o grau de comprometimento financeiro com seus credores.

( ) se refere(m) à capacidade da organização em cumprir seus compromissos a partir de critérios que reproduzam a posição financeira em um determinado período de tempo.

( ) se refere(m) à identificação de alterações estruturais nas demonstrações financeiras ao comparar as proporções existentes entre as diversas contas. As análises reais ou nominais produzirão resultados idênticos nesse caso.

( ) se refere(m) ao diagnóstico dos resultados em função dos recursos disponíveis para operação e investimentos da organização.

A alternativa que melhor expressa a sequência CORRETA dos conceitos, de cima para baixo é:

Considerando que a tabela acima, cujos valores estão descritos em R$ milhões, tenha sido extraída da contabilidade de determinada empresa ao longo de dois exercícios consecutivos, julgue o item subsequente.

A relação entre as fontes de recursos deteriorou-se do ano 1 para o ano 2.

Na análise das demonstrações contábeis da companhia G, exercício findo em 31 / dez / 2013, o analista anotou o seguinte:

Dados retirados do Balanço Patrimonial:

Ativo Circulante: R$ 1.755.000,00;

Ativo Não Circulante: R$ 2.245.000,00 incluindo o Ativo Realizável a Longo Prazo de R$ 520.000,00

Informações levantadas pelo analista, na análise do Balanço Patrimonial da companhia G:

Composição do endividamento = 65%;

Participação do capital próprio na estrutura de capitais = 37,50%

Considerando-se somente os dados e informações recebidos, aliados aos procedimentos de análise das demonstrações contábeis, o grau de imobilização do capital próprio da companhia G, em percentual, é

Se essa entidade tem 55% de participação do capital de terceiros, o seu patrimônio líquido ao final do exercício é

- índice de liquidez corrente = 3,00.

- índice de participação de capitais de terceiros em relação aos recursos totais (grau de endividamento) = 60%.

- índice de composição do endividamento = 40%.

Com base nestas informações e sabendo que o Patrimônio Líquido da empresa era R$ 3.000,00, o valor do seu ativo circulante era, em reais.

Observe as Tabelas Financeiras constantes.

Observe as Tabelas Financeiras constantes.