Questões de Concurso

Sobre modelo capm (capital asset pricing model) em economia

Foram encontradas 141 questões

Acerca do apreçamento de ativos, julgue o próximo item.

A avaliação fundamentalista de uma empresa utiliza como taxa de desconto o custo médio ponderado de capital, calculado a partir do custo de capital próprio, medido pelo CAPM, e do custo de capital de terceiros.

Acerca do apreçamento de ativos, julgue o próximo item.

Segundo o modelo CAPM, a remuneração de um ativo deve ser proporcional ao seu risco sistemático, representado pela sensibilidade de seus retornos em relação aos retornos da carteira de mercado.

Considerando-se que a taxa sem risco seja de 3% e que a diferença entre o retorno esperado do mercado e a taxa sem juros seja de 9%, o retorno esperado da ação, em Corporate Finance, segundo o modelo de precificação de ativos financeiros (Capital Asset Pricing Model), é de

Com pertinência à mensuração do valor justo, modelo CAPM (capital asset pricing model) e fluxos de caixa descontados, julgue o seguinte item.

Quando um preço cotado para a transferência de um

instrumento patrimonial próprio da entidade, idêntico ou

similar, não está disponível, e o item idêntico não é mantido

por outra parte como um ativo, a entidade deve mensurar o

seu valor justo por meio de uma técnica de avaliação de

outros ativos semelhantes, o que exclui o ponto de vista de

passivos ou dívidas de outro participante do mercado.

Com pertinência à mensuração do valor justo, modelo CAPM (capital asset pricing model) e fluxos de caixa descontados, julgue o seguinte item.

A metodologia do fluxo de caixa descontado é priorizada no

cálculo do valor justo de ativos, cujas premissas devem ser

divulgadas em notas explicativas.

Com pertinência à mensuração do valor justo, modelo CAPM (capital asset pricing model) e fluxos de caixa descontados, julgue o seguinte item.

O cálculo do modelo CAPM inclui um prêmio de risco de

mercado, que representa o retorno adicional esperado pelos

investidores por assumirem o risco sistemático de investir no

mercado de capitais em vez de optarem por investir em

ativos com riscos próximos de zero, como títulos do

governo.

Com relação ao modelo de precificação de ativos de capital (CAPM) e à teoria de apreçamento por arbitragem (APT), julgue o item a seguir.

A APT é mais flexível que o CAPM, pois permite a inclusão

de múltiplos fatores de risco, o que pode proporcionar uma

avaliação mais precisa dos retornos esperados, especialmente

em mercados complexos e multifacetados.

Com relação ao modelo de precificação de ativos de capital (CAPM) e à teoria de apreçamento por arbitragem (APT), julgue o item a seguir.

A APT é um modelo que estabelece uma relação linear entre

o risco sistemático de um ativo (ou portfólio) e seu retorno

esperado, para entender como o mercado precifica o risco e

determina o retorno esperado de um investimento,

considerando-se que o risco não pode ser eliminado pela

diversificação.

Com base nessa situação hipotética, julgue o item seguinte.

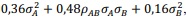

A variância do portfólio é

, em que ρAB é a correlação entre os retornos dos títulos A e B.

, em que ρAB é a correlação entre os retornos dos títulos A e B. Qual é o retorno esperado do ativo?

A performance do modelo APT é superior à do modelo CAPM no caso de empresa que apresente sensibilidade a outros fatores de risco dissociados do risco de mercado.

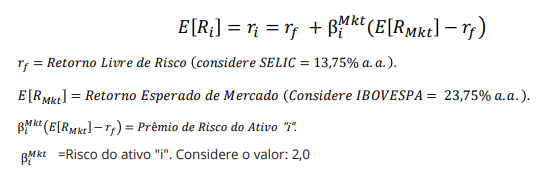

Considerando a equação do CAPM e os seguintes valores hipotéticos (Selic: 13,75% a.a.; Ibovespa: 23,75% a.a.; beta (β)=2,0), calcule o retorno esperado ( r_i ) do Título “i” e assinale a alternativa com a resposta CORRETA:

• Coeficiente beta do ativo: 1,20; • Taxa Livre de Riscos: 6%; e, • Retorno Esperado do Mercado onde o ativo é negociado: 8%.

Assinale a expectativa esperada de retorno deste ativo nestas condições.

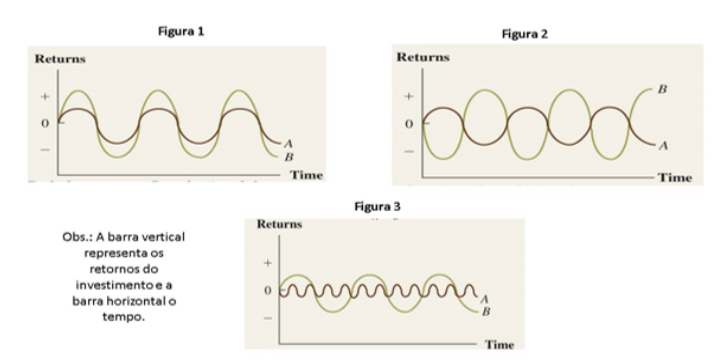

( ) A Figura 1 representa uma correlação zero, Corr(RA,RB) = 0, ou seja, tanto o retorno do Título A quanto o retorno do Título B são iguais a média no mesmo ponto no tempo. ( ) A Figura 2 representa uma perfeita correlação positiva, Corr(RA,RB) = 1. O Título A possui um retorno acima da média ao mesmo tempo que o Título B também apresenta um retorno acima da média. ( ) A Figura 3 representa uma correlação negativa, Corr(RA,RB) = -1, ou seja, o Título A possui um retorno acima da média quando o Título B apresenta um retorno abaixo da média, e vice-versa.

A ordem correta de preenchimento dos parênteses, de cima para baixo, é: