Questões de Concurso

Sobre modelo capm (capital asset pricing model) em economia

Foram encontradas 142 questões

Com relação à estrutura de custos e alavancagem, analise cada uma das afirmações a seguir:

I. A análise do ponto de equilíbrio (breakeven analysis) é usada para determinar o nível de operações necessário para cobrir a totalidade dos custos e avaliar a lucratividade associada a diferentes níveis de vendas.

II. O ponto de equilíbrio operacional de uma empresa é sensível ao custo operacional fixo unitário, custo operacional variável total e preço unitário de venda.

III. A alavancagem operacional resulta da existência de custos operacionais fixos na estrutura de resultados da empresa.

IV. A alavancagem financeira decorre da existência de custos financeiros variáveis na estrutura de resultado da empresa.

V. A alavancagem total reflete o impacto combinado da alavancagem operacional e financeira por meio de uma relação aditiva.

Assinale a alternativa em que todas as afirmativas estão CORRETAS:

Quanto ao custo de capital, analise cada uma das afirmações a seguir:

I. Modelo de avaliação com crescimento constante e o modelo de formação de preços de ativos (CAPM) são usados para medir o custo das ações ordinárias.

II. O modelo de avaliação com crescimento constante difere do CAPM por considerar diretamente o risco da empresa, sob a forma do beta, na determinação do custo do capital próprio.

III. O CAPM é mais facilmente ajustado aos custos de lançamento do que o modelo de avaliação com crescimento constante para encontrar o custo de capital próprio.

IV. Underpricing ocorre quando a ação é vendida a um preço inferior a seu atual preço de mercado.

V. A aplicação do valor econômico agregado (EVA – economic value added) exige uso do custo médio ponderado de capital.

Assinale a alternativa em que todas as afirmativas estão CORRETAS:

Analise as afirmativas, identificando com “V” as VERDADEIRAS e com “F” as FALSAS, assinalando a seguir a alternativa CORRETA, na sequência de cima para baixo:

( ) A reta do mercado de títulos (SML – Security Market Line) reflete o retorno exigido no mercado para cada nível de risco não diversificável.

( ) A posição e a inclinação da SML são afetadas pelas expectativas de inflação e aversão ao risco.

( ) O modelo de formação de preços de ativos CAPM baseia-se na hipótese de um mercado eficiente.

( ) O CAPM é um arcabouço lógico e útil – tanto conceitualmente quanto operacionalmente – para relacionar risco diversificável e retorno esperado.

( ) Dentre as características de um mercado

eficiente estão: muitos investidores pequenos,

todos possuindo as mesmas informações e

expectativas em relação aos títulos; não há

restrições a investimentos, nem impostos ou

custos de transação; os investidores são

racionais.

Dadas as informações a seguir:

Retorno requerido = 15%

Prêmio pelo risco de mercado = 4%

Retorno de mercado = 13%

Qual é o coeficiente beta do ativo usando o modelo de formação de preços de ativos (CAPM):

Em um portfólio de projetos sob análise, as informações obtidas para o investimento em uma determinada empresa são:

Capital de terceiros = $ 600.000,00

Capital próprio = $ 400.000,00

Taxa livre de risco = 9%

Taxa de retorno do mercado = 15%

Taxa de juros para capital de terceiros, antes dos impostos = 20%

Impostos = 50%

Taxa de retorno do capital próprio (por CAPM) = 12,6%

A partir dessas informações, o beta da empresa e o custo médio ponderado de capital são, respectivamente,

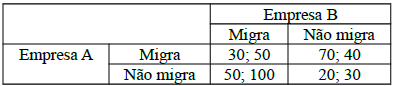

Assim, de acordo com a teoria dos jogos, tem-se que:

Considere o investimento do montante de R$ 30.000,00 em um ativo com Beta de 2,0, sendo a taxa livre de risco de 10% e o retorno esperado da carteira de mercado de 13%, em taxas anuais.

O montante necessário de investimento em um ativo livre de risco para se obter um retorno esperado total de R$ 6.000,00 em um ano é, em reais,

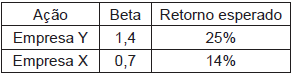

O risco de um título pode ser medido pelo Modelo de Precificação de Ativos Financeiros (CAPM, do inglês Capital Asset Pricing Model).

Nesse modelo, o coeficiente beta (β) é uma medida relativa de risco

Supondo-se que o modelo do CAPM seja válido, o valor percentual mais próximo do retorno esperado pelo mercado é de

Considere as seguintes conceituações sobre métodos de avaliação de orçamento de capital:

I. O Valor Presente Líquido traz a valor presente os fluxos de caixa futuros do projeto, deduzindo o valor presente do custo do investimento.

II. A Taxa Interna de Retorno Modificada é a taxa de desconto que considera os valores futuros das entradas de caixa compostas à taxa de juros livre de risco.

III. A aplicação do Payback Descontado considera os fluxos de caixa descontados pelo custo de capital do projeto.

Está correto o que se afirma em