Questões de Concurso

Sobre conceitos fundamentais de matemática financeira em matemática financeira

Foram encontradas 5.916 questões

Considere que uma empresa tenha captado empréstimo bancário no valor de R$ 40 mil por seis meses, para pagar juros simples de 15% na data do vencimento do empréstimo e, na data da captação, o gerente do banco tenha bloqueado 20% do valor captado e aplicado em ações da bolsa de valores que rendeu, ao final dos seis meses, R$ 2 mil. Nesse caso, o custo efetivo total da operação foi superior a 12%.

O índice de lucratividade do projeto B é superior a 1,03.

A taxa de rentabilidade do projeto B é inferior à taxa de rentabilidade do projeto C.

Nesse contrato de financiamento, não há atualização monetária prevista. Com base nessa situação, julgue os seguintes itens, considerando 32,8347 como valor aproximado de [1,0140 - 1]/[0,01 × 1,0140 ].

A partir do 19.o mês de financiamento, o valor da prestação mensal do financiamento imobiliário pelo sistema de amortização constante (SAC) será inferior ao valor da prestação calculado pelo sistema francês, tomando-se, para ambos os sistemas, uma taxa de juros efetiva de 1% a.m

Com base nessa situação, julgue os seguintes itens, considerando 32,8347 como valor aproximado de [1,0140 - 1]/[0,01 × 1,0140 ].

Caso seja negociada uma taxa efetiva de juros de 1% a.m. e seja adotado o sistema francês de amortização, o valor da parcela de amortização da primeira prestação do financiamento em questão será superior a R$ 2.400,00.

O método do valor presente líquido só é válido se aplicado à situação real de cada investimento, evitando-se a adoção de qualquer condição ideal que não se verifique na realidade.

O custo de capital de um projeto de investimento pode ser utilizado como taxa de desconto de seu fluxo de caixa para fins de cálculo de seu valor presente líquido.

O método da taxa interna de retorno gera avaliação mais realista sobre o retorno do projeto de investimento que o método do valor presente líquido.

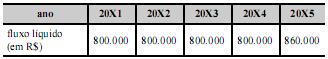

Nos anos de 20X1 a 20X5, consecutivos, uma empresa de telefonia estimou o fluxo de caixa mostrado na tabela abaixo, que inclui as projeções de entradas de caixa advindas do uso contínuo do ativo e as projeções de saídas de caixa, que são necessariamente incorridas para gerar as entradas de caixa e que podem ser diretamente atribuídas — ou alocadas —, em base consistente e razoável, aos equipamentos e meios de transmissão. Essa entidade utiliza uma taxa de desconto antes dos impostos, que reflete as avaliações atuais de mercado acerca do valor do dinheiro no tempo e do risco específico do ativo, igual a 3% a.a.

Nessa situação, considerando 3,72 e 0,86 como valores aproximados, respectivamente, para a soma 1,03-1 + 1,03-2 + 1,03-3 + 1,03-4 e para 1,03-5 , é correto afirmar que o valor em uso estimado para os equipamentos e meios de transmissão da empresa de telefonia é superior a R$ 4 mil.

1. O método de avaliação de investimentos denominado “Payback Descontado” mensura em quanto tempo o investimento será recuperado, avaliando-se o fluxo de caixa descontado.

2. O Valor Presente Líquido (VPL) é a quantia máxima que se poderia elevar o custo do investimento hoje, para que esse ainda continue viável.

3. A Taxa Interna de Retorno (TIR) é a taxa de desconto para o qual o Valor Presente Líquido (VPL) de um projeto é igual a zero.

Assinale a alternativa que indica todas as afirmativas corretas.

1. quando os projetos possuírem dois ou mais períodos e tiverem seus investimentos antecedendo os benefícios;

2. quando a comparação ocorrer entre projetos mutuamente exclusivos e com a mesma escala de tempo;

3. como critério básico para ordenação de projetos com restrições orçamentárias;

4. como recurso para se conhecer a taxa de juros envolvida num financiamento.

Assinale a alternativa que indica todas as afirmativas corretas.

O valor da última prestação é, em reais, de

Com base apenas nos dados acima, o valor total liberado pelo banco, em reais, foi

A: {100; 100; 100}

B: {0; 0; 340}

C: {0; 300; 0}

D: {0; 300; 0}

Considere as seguintes aproximações:

1 ≈ 0,9

( 1,1)

1 ≈ 0,8

(1,1)2

Pelo critério do valor atual, um investidor que tenha um custo de oportunidade medido por uma taxa de juros de 10% por período, deve escolher

Considere uma taxa de juros compostos de 50% ao ano.

Assinale a opção que indica o desconto comercial simples se essa nota for descontada 5 meses antes de seu vencimento, supondo uma taxa de desconto de 4%.