Questões de Concurso

Sobre matemática financeira

Foram encontradas 6.304 questões

Resolva questões gratuitamente!

Junte-se a mais de 4 milhões de concurseiros!

Um aplicador possui duas opções para investir R$ 500.000 e, em ambas as opções, ele começará a receber os rendimentos um ano após a aplicação. Na opção A, os rendimentos serão anuais, iguais a R$ 150.000 e por 5 anos consecutivos. Na opção B, os ganhos serão anuais, iguais a R$ 126.000 e por 6 anos consecutivos. A taxa de desconto do investidor em ambos os casos será de 10% ao ano.

Nessa situação, considerando-se que 0,62 e 0,56 sejam os valores aproximados, respectivamente, para 1,1-5 e 1,1-6 , a análise das opções pelo valor presente líquido (VPL) permite concluir que a opção mais vantajosa e a diferença entre os VPLS das duas opções são, respectivamente,

Em novembro de 2016, João comprou 10 kg de uma mercadoria e, um ano depois, ele comprou 11 kg dessa mesma mercadoria, mas pagou 21% a mais que em 2016.

Se a inflação do período tiver sido a única responsável pelo aumento de preço da mercadoria, então a inflação desse período foi de

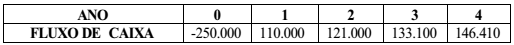

O fluxo de caixa do projeto de implementação de um novo empreendimento está registrado na tabela abaixo:

A alternativa que apresenta o CORRETO Valor Presente Líquido (VPL) desse projeto a uma taxa de juros de 10% ao ano é:

Considere a seguinte situação: uma aplicação de R$ 20.000,00 produz um montante de R$ 26.724,34 ao final de um quadrimestre.

A fórmula CORRETA que determina a taxa mensal composta de juros é

Qual foi a taxa de juro simples paga pelo proprietário?

Em 30.6.2017, uma Sociedade Empresária tomou um empréstimo bancário no valor de R$100.000,00 que deverá ser pago em 30.12.2017.

A taxa de juros composta para a operação foi fixada pelo banco em 3% ao mês, capitalizada mensalmente.

Na data da liberação da operação, o banco cobrou uma taxa administrativa de liberação de contrato no valor de R$2.000,00, e o valor creditado na conta corrente bancária da Sociedade Empresária foi de R$98.000,00.

Considerando-se apenas as informações apresentadas, o valor que mais se aproxima do valor a ser pago pela Sociedade Empresária em 30.12.2017 é:

Uma Sociedade Empresária tomou um empréstimo de R$60.000,00, a ser pago em três parcelas anuais e consecutivas.

A taxa de juros contratada na operação foi de 14,4% ao ano.

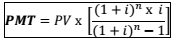

O sistema de amortização do contrato é o Sistema Price, ou seja, as prestações são iguais, periódicas e consecutivas, determinadas de acordo com a fórmula a seguir.

Onde: PMT = Valor da prestação

PV = Valor presente

n = Número de períodos

i = Taxa de juros

Considerando-se apenas as informações apresentadas, o valor

desembolsado anualmente para pagamento de cada prestação será de,

aproximadamente:

Uma família tem duas dívidas passíveis de liquidação imediata, pelas mesmas taxas contratuais, assim caracterizadas:

Dívida 1: R$ 4.500,00 com vencimento em três meses, com taxa juros de 4% ao mês; e

Dívida 2: R$ 7.300,00 com vencimento em dois meses, com taxa de juros de 5% ao mês.

Tendo em vista que tais dívidas foram feitas a taxas muito altas, e que não terá condições de saldar as dívidas, a família busca reestruturar esse débito. Ao fazer ajustes de despesas domésticas e reavaliar seu orçamento, a família decide tomar um empréstimo bancário para liquidar as dívidas existentes. O prazo desse empréstimo é de quatro meses e o pagamento se dará de uma vez só no vencimento. A taxa de juros bancária é de 2% ao mês. Ao final de quatro meses, a família pagará ao banco, em R$

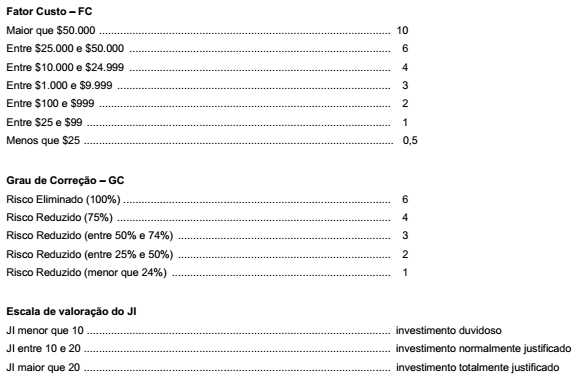

Considere, por hipótese, que um Analista de Suporte foi solicitado a utilizar um método de análise de riscos para apresentar a Justificativa de Investimento − JI em um projeto que tem custo de $20.000 e visa reduzir o risco em 65% com este investimento.

A JI leva em consideração o Valor de Criticidade − VC em comparação com o Fator de Custo − FC (uma valoração de quanto custaria para prevenir o risco de acontecer) e o Grau de Correção − GC (que indica o quanto do risco será de fato reduzido ou eliminado). A Justificativa de Investimento é calculada pela fórmula: JI = VC / (FC × GC) de acordo com os valores indicados abaixo.

De acordo com o exposto, caso o VC seja