Questões de Concurso

Para sefaz-sp

Foram encontradas 1.479 questões

Resolva questões gratuitamente!

Junte-se a mais de 4 milhões de concurseiros!

Além dos carros, Adalberto era proprietário de um apartamento em São Paulo, de uma casa em Ubatuba-SP, de R$ 300.000,00 em aplicações financeiras e de 30 mil ações da Petrobrás. Na partilha, processada em São Paulo, excluindo-se o legado, não houve atribuição individual de bens, de sorte que a cada herdeiro fora atribuído o seu respectivo quinhão.

Além dos carros, Adalberto era proprietário de um apartamento em São Paulo, de uma casa em Ubatuba-SP, de R$ 300.000,00 em aplicações financeiras e de 30 mil ações da Petrobrás. Na partilha, processada em São Paulo, excluindo-se o legado, não houve atribuição individual de bens, de sorte que a cada herdeiro fora atribuído o seu respectivo quinhão.

I. Importação de mercadorias desembaraçadas no Porto de Santos-SP.

II. Aquisição, em operação interna, de mercadorias desacobertadas de documento fiscal.

III. Adquisição, em operação interna, de mercadorias sujeitas ao regime de substituição tributária.

Não se sujeitam à sistemática de recolhimento estabelecida na legislação do Simples Nacional, devendo o ICMS ser recolhido diretamente ao Estado de São Paulo, as operações descritas em

I. João, residente em São Bernardo do Campo-SP, proprietário de um veículo de luxo, leva seu carro a uma empresa paulista de blindagem automotiva, que lhe cobra R$ 100.000,00, dos quais 80% se referem a partes e peças aplicadas na blindagem.

II. Uma seguradora paulista adquire, diretamente do fabricante localizado em Diadema-SP, aparelho de ar condicionado de sua linha comercial de produção. O fabricante lhe cobra R$ 4.500,00 pelo aparelho, além de R$ 500,00 pela instalação.

III. Antes de viajar para lua de mel, um casal pretende se hospedar no Hotel Constelação, localizado em São Paulo, e observa na tabela de diárias os seguintes preços para a suíte real: R$ 300,00 a diária simples e R$ 500,00 a diária completa. O casal opta por duas diárias completas, que incluem café, almoço e jantar.

Considerando a alíquota uniforme de 18%, os montantes de ICMS devidos ao Estado de São Paulo, nas situações I, II e III, são, respectivamente,

? Comprou da empresa paulista A mercadorias no valor de R$ 2.000,00, em operação tributada, e as revendeu por R$ 4.000,00 para consumidor final paulista.

? Comprou do produtor paulista B mercadorias no valor de R$ 4.000,00, em operação diferida, e as revendeu por R$ 8.000,00 para consumidor final mineiro, não-contribuinte do ICMS.

? Comprou do produtor paulista C mercadorias no valor de R$ 4.000,00, em operação diferida, as quais se perderam em virtude de uma enchente.

Considerando as operações acima, e uma alíquota uniforme de 18%, o débito total do ICMS a ser lançado pela empresa paulista Y no livro próprio é

I. O gerente do depósito atacadista não lhe apresenta nenhum livro fiscal, nem comercial, tampouco talonários de documentos fiscais. Então, Rosana lavra termo de início de fiscalização em instrumento apartado e entrega cópia ao interessado.

II. No pátio do depósito, Rosana depara com um caminhão estacionado, descarregando mercadorias. Verifica que tais mercadorias estão desacompanhadas de Notas Fiscais. Imediatamente, Rosana lavra termo circunstanciado de apreensão de mercadorias.

III. Suspeitando que o gerente do depósito esconderia outras mercadorias em sua residência, vizinha ao depósito, Rosana dirige-se até o local e obriga o gerente a lhe possibilitar a entrada e verificação, alertando-o de que, em caso de embaraço, requisitará auxílio policial.

É correto afirmar que Rosana tomou medidas coerentes com o preconizado no Regulamento do ICMS do Estado de São Paulo nas ocorrências

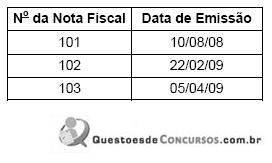

Luciana, AFR, em visita de fiscalização ao estabelecimento comercial paulista Y, constata o aproveitamento de créditos fiscais suportados por três notas fiscais de emissão do contribuinte X, listadas na tabela a seguir:

Ao ser informado por Luciana do teor da cassação da inscrição do contribuinte X, o contribuinte Y refutou aquelas informações com os seguintes argumentos:

? As operações foram efetivamente realizadas, apresentando, para tanto, um suposto recibo de quitação, referente à Nota Fiscal de emissão em 22/02/09.

? O contribuinte não tem meios de verificar se seu fornecedor está regularmente inscrito.

? A declaração de inidoneidade pelo Fisco só poderia produzir efeitos após a sua publicação, que ocorreu em 10/02/09.

Diante de tais argumentos do contribuinte, Luciana procede corretamente quando

I. Crédito levado a efeito por comerciante, em julho de 2009, referente ao ICMS efetivamente pago por meio de guia de recolhimentos especiais, por ocasião do desembaraço aduaneiro de mercadorias importadas ocorrido em 31/07/09, sendo que as mercadorias ingressaram no estabelecimento do comerciante apenas em 03/08/09.

II. Crédito do ICMS, destacado em Nota Fiscal de aquisição de ferramentas e peças de reposição de veículos de passeio, feito por empresa fabricante de suco de laranja.

III. Crédito do ICMS incidente sobre a energia elétrica consumida na fabricação de pães e doces, efetuado por panificadora.

IV. Crédito do ICMS, na aquisição de óleo diesel para abastecimento de caminhões próprios, utilizados por empresa distribuidora de refrigerantes, na entrega das mercadorias cujo ICMS fora retido antecipadamente por substituição tributária.

Com base na atual legislação do ICMS, estão corretos os lançamentos

I. Em 15/06/09, recebeu em devolução, por empresa capixaba, um lote de camisas no valor de R$ 10.000,00. Na saída, o remetente capixaba emitiu Nota Fiscal com o mesmo valor pelo qual havia recebido as mercadorias, porém destacou imposto alterando a alíquota de 7% para 12% pelo fato de estar remetendo as mercadorias para São Paulo.

II. Em 19/06/09, recebeu máquina adquirida para utilizar na produção, com ICMS destacado no valor de R$ 14.400,00.

III. Em 24/06/09, recebeu mesa, cadeiras, estantes, quadros e outros objetos de decoração, tudo destinado à sala de reuniões da diretoria. O ICMS destacado em Nota Fiscal foi de R$ 2.400,00.

Considere que, em junho de 2009, as operações de saídas de mercadorias da empresa foram integralmente tributadas pelo ICMS, e que não há redução da base de cálculo em nenhuma dessas operações.

Em relação aos eventos I, II e III, o valor do crédito fiscal que poderá ser escriturado em junho de 2009 é

A loja HELP Comércio de Materiais para Construção Ltda., situada na cidade de Socorro-SP, adquiriu um lote de tintas e vernizes por R$ 20.000,00, mais IPI de R $ 3.000,00, diretamente de fabricante, situado na cidade de São Bernardo do Campo-SP. O frete, no valor de R$ 1.000,00, está incluso no preço da aquisição. Considere que tais mercadorias estão sujeitas à substituição tributária, com retenção antecipada do ICMS, que o índice de valor adicionado (IVA-ST) é de 35%, que ambas as alíquotas internas de SP e de MG são de 18% e que não há isenção nem redução de base de cálculo nas operações.

A loja HELP Comércio de Materiais para Construção Ltda., situada na cidade de Socorro-SP, adquiriu um lote de tintas e vernizes por R$ 20.000,00, mais IPI de R $ 3.000,00, diretamente de fabricante, situado na cidade de São Bernardo do Campo-SP. O frete, no valor de R$ 1.000,00, está incluso no preço da aquisição. Considere que tais mercadorias estão sujeitas à substituição tributária, com retenção antecipada do ICMS, que o índice de valor adicionado (IVA-ST) é de 35%, que ambas as alíquotas internas de SP e de MG são de 18% e que não há isenção nem redução de base de cálculo nas operações.

A loja HELP Comércio de Materiais para Construção Ltda., situada na cidade de Socorro-SP, adquiriu um lote de tintas e vernizes por R$ 20.000,00, mais IPI de R $ 3.000,00, diretamente de fabricante, situado na cidade de São Bernardo do Campo-SP. O frete, no valor de R$ 1.000,00, está incluso no preço da aquisição. Considere que tais mercadorias estão sujeitas à substituição tributária, com retenção antecipada do ICMS, que o índice de valor adicionado (IVA-ST) é de 35%, que ambas as alíquotas internas de SP e de MG são de 18% e que não há isenção nem redução de base de cálculo nas operações.

I. autoriza a emissão de certidão positiva com efeito de negativa.

II. autoriza a emissão de certidão negativa de débitos.

III. dispensa o cumprimento das obrigações acessórias.

IV. não dispensa o cumprimento das obrigações acessórias.

Está correto o que se afirma APENAS em