Questões de Concurso

Sobre lucro real, presumido e arbitrado em contabilidade geral

Foram encontradas 370 questões

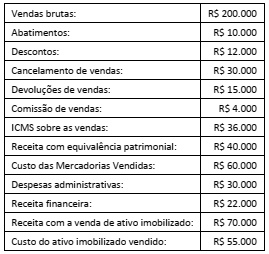

A Cia. ABC é contribuinte dos impostos estaduais e municipais. A sociedade empresária apresentou os saldos a seguir, em 31/12/2017.

Com base nas informações acima, assinale a opção que indica o

resultado bruto da Cia. ABC, em 31/12/2017.

Quanto aos requisitos da legislação tributária aplicada às contratações públicas, julgue o item.

Se determinada empresa apurar prejuízo em determinado exercício financeiro, poderá compensá‐lo com os lucros líquidos ajustados de exercícios anteriores, mas o percentual máximo de compensação

dependerá das bases, anuais ou trimestrais, em que a

empresa apura o lucro real.

I. A companhia poderá deixar de constituir a reserva legal no exercício em que o saldo dessa reserva, acrescido do montante das reservas de capital, exceder a 20% do capital social. II. A companhia somente pode pagar dividendos à conta de lucro líquido do exercício, de lucros acumulados e de reserva de lucros; e à conta de reserva de capital, em casos específicos. III. A Assembleia Geral poderá, por proposta dos órgãos de Administração, destinar para a reserva de incentivos fiscais a parcela do lucro líquido decorrente de doações ou subvenções governamentais para investimentos, que poderá ser excluída da base de cálculo do dividendo obrigatório.

Está correto o que se afirma APENAS em

Uma empresa prestadora de serviços tributada pelo lucro presumido atingiu no segundo trimestre de 2013 as seguintes receitas:

Abril R$ 1.500.000,00

Maio R$ 1.300.000,00

Junho R$ 1.450.000,00

Uma empresa prestadora de serviços tributada pelo lucro presumido atingiu no segundo trimestre de 2013 as seguintes receitas:

Abril R$ 1.500.000,00

Maio R$ 1.300.000,00

Junho R$ 1.450.000,00

Uma empresa prestadora de serviços tributada pelo lucro presumido atingiu no segundo trimestre de 2013 as seguintes receitas:

Abril R$ 1.500.000,00

Maio R$ 1.300.000,00

Junho R$ 1.450.000,00

No mês de fevereiro de 2013, uma indústria, optante pelo lucro real, cujo enquadramento se deu pelo regime de não cumulatividade, registrou os seguintes valores em seus livros:

• aquisição e utilização de matéria-prima para o processo de industrialização no valor de R$ 300.000,00;

• despesas com energia elétrica no valor de R$ 10.000,00;

• despesa com aluguel do imóvel onde está instalada a sede da fábrica no valor de R$ 40.000,00;

• despesa com aluguel de máquinas e equipamentos utilizados no processo produtivo no valor de R$ 5.000,00;

• despesa com aluguel de uma residência destinada ao superintendente executivo de finanças no valor de R$ 10.000,00;

• todos os pagamentos foram realizados a outras pessoas jurídicas;

• as Receitas de venda de produtos correspondem a R$ 2.355.000,00;

• as Receitas de venda de ativos imobilizados correspondem a R$ 200.000,00.

No mês de fevereiro de 2013, uma indústria, optante pelo lucro real, cujo enquadramento se deu pelo regime de não cumulatividade, registrou os seguintes valores em seus livros:

• aquisição e utilização de matéria-prima para o processo de industrialização no valor de R$ 300.000,00;

• despesas com energia elétrica no valor de R$ 10.000,00;

• despesa com aluguel do imóvel onde está instalada a sede da fábrica no valor de R$ 40.000,00;

• despesa com aluguel de máquinas e equipamentos utilizados no processo produtivo no valor de R$ 5.000,00;

• despesa com aluguel de uma residência destinada ao superintendente executivo de finanças no valor de R$ 10.000,00;

• todos os pagamentos foram realizados a outras pessoas jurídicas;

• as Receitas de venda de produtos correspondem a R$ 2.355.000,00;

• as Receitas de venda de ativos imobilizados correspondem a R$ 200.000,00.

No que tange à análise econômica e financeira de uma demonstração contábil, com base no Balanço Patrimonial em 31 de dezembro de 2013, bem como na Demonstração do Resultado daquele exercício, como a seguir demonstrados, responda à questão. Note que os índices deverão ser demonstrados até a segunda casa decimal.

Em 31 de dezembro de 2011, uma determinada empresa de serviços (Investidora) mantinha em sua contabilidade um investimento da ordem de R$ 1 milhão, equivalente a 10% do capital social de uma Empresa do mesmo ramo (Investida). No início do exercício de 2012, a Investidora adquiriu mais 70% do Patrimônio Líquido da Investida, que era representado única e exclusivamente pela conta de Capital no valor de R$ 10 milhões. Sabendo-se que

• esse investimento era mantido pelo método de custo, uma vez que não era relevante e a Investidora não mantinha qualquer controle sobre as decisões da Investida;

• a aquisição foi realizada por R$ 7 milhões;

• a Investidora passou a ser controladora da sua Investida, inclusive com a tomada de decisões estratégicas;

• o Lucro Líquido no fim do exercício da aquisição da Investida foi de R$ 3 milhões,

assinale a alternativa que indica por quanto estará avaliado o investimento no Balanço Patrimonial da Investidora no final daquele exercício (em R$), considerando as novas características do investimento.

A sociedade empresária ALFA Ltda. adquiriu um veículo, em 1º de abril de 2017, por R$ 30.000,00, sendo colocado em uso naquela mesma data. E, ao longo do ano de 2017, adotou o método da linha reta (também conhecido como método linear ou método das cotas constantes) para cálculo da depreciação mensal e respectivo registro contábil. Ainda para cálculo da depreciação mensal, considerou como estimativa de vida útil do veículo o prazo de 4 anos e que, ao final desta vida útil, haverá valor residual equivalente a 10% do valor de aquisição. A sociedade empresária ALFA Ltda. é tributada com base na sistemática do lucro real. Considere que a legislação fiscal estabelece como sendo de 5 anos o prazo de vida útil para o referido veículo e 20% a taxa anual de depreciação.

Tendo por base as informações apresentadas, é correto afirmar que o procedimento a ser adotado na determinação do lucro real apurado pela sociedade empresária ALFA Ltda., em 31 de dezembro de 2017, em razão da aquisição e da depreciação do veículo citado, é

A empresa G, da qual o contador Y é o responsável técnico pela Contabilidade, apresentou lucro tributável, na modalidade de lucro real, no exercício de 20X1 valor de R$-100.000,00. Procedendo de acordo com o item 13 da NBC TG 32-Tributos sobre o lucro, o contador Y reconheceu o tributo direto com alíquota de 35% (IRPJ+CSLL), mas o diretor financeiro não concordou com o impacto desse tributo no balanço patrimonial da empresa G. Por conta dessa discordância, o perito contábil Z foi contratado para apresentar um relatório orientando qual deve ser o impacto no balanço patrimonial da empresa G em decorrência do referido reconhecimento.

Com base no enunciado assinale a opção que apresenta CORRETAMENTE a orientação do perito contábil Z consignada no relatório.

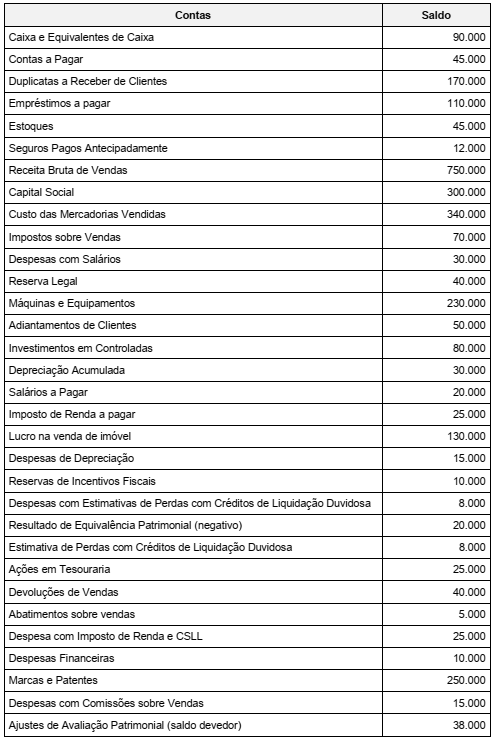

O total do Patrimônio Líquido da Cia. Só Futebol, em 31/12/2017, era, em reais,

Julgue o próximo item, relativo às normas aplicáveis às pessoas jurídicas e a aspectos de custos.

É vedado o cálculo da contribuição social sobre o lucro

líquido com base no resultado presumido.

Julgue o próximo item, relativo às normas aplicáveis às pessoas jurídicas e a aspectos de custos.

Para a empresa que optar pelo pagamento do imposto de renda

por estimativa, o período de apuração do imposto poderá

ser anual.

Julgue o item que se segue, relativo ao registro de fatos contábeis típicos.

Para uma empresa que realize vendas a prazo e constitua

provisão para créditos de liquidação duvidosa, essa

provisão deverá ser adicionada ao lucro líquido na apuração

do lucro real.

Na determinação do lucro real, serão adicionados ao lucro líquido do período de apuração:

1. As despesas com brindes.

2. O resultado positivo da equivalência patrimonial.

3. O valor da contribuição social sobre o lucro líquido, registrado como custo ou despesa operacional.

4. O prejuízo fiscal do exercício anterior.

Assinale a alternativa que indica todas as afirmativas corretas.

A loja Tudo em Fixadores – Comércio de Materiais para Construção Ltda., enquadrada no lucro presumido, estabelecida na cidade de Itajaí (SC), adquiriu para revenda um lote de parafusos de origem nacional por R$ 50.000,00, mais IPI de R$ 5.000,00, diretamente de fabricante (não enquadrado no Simples Nacional), situado na cidade de Joinville – SC. Considere que tais mercadorias estão sujeitas à substituição tributária, com retenção antecipada do ICMS, que a Margem de Valor Agregado (MVA) é de 50%, que a alíquota interna da mercadoria em SC é de 17% e que não há outros valores envolvidos, tampouco isenção ou redução de base de cálculo nas operações.

Na venda feita à loja Tudo em Fixadores, o valor do ICMS retido antecipadamente por substituição tributária pelo fabricante de Joinville (SC) foi de:

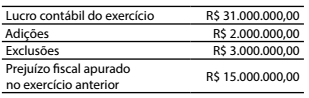

Então, o imposto de renda e a contribuição social devidos são, respectivamente, de: