Questões de Concurso

Sobre avaliação de alternativas de investimento em matemática financeira

Foram encontradas 96 questões

O texto a seguir contextualiza a questão. Leia-o atentamente.

Um economista elaborou uma função matemática que

descreve, no ano de 2019, o retorno R de um investimento

financeiro no mês x, sendo o valor de x correspondente ao

número do mês. Desse modo, x = 1 representa o mês de

janeiro; x = 2 é fevereiro, e assim por diante. Seja a função: R(x) = x2 - 12x + 32, definida no intervalo [1, 12].

De acordo com essa função, em que intervalo de meses

NÃO é recomendado realizar esse investimento financeiro

por gerar prejuízo ou não haver retorno algum?

Leia as afirmativas a seguir:

I. A taxa de juros é o coeficiente resultante da razão entre os juros e o capital. Cada taxa de juros está relacionada a um período a que ela se refere. Assim, as taxas de juros devem estar de acordo com o prazo do investimento, por exemplo.

II. O conceito de juros, em matemática financeira, define a quantia total obtida ao final de uma aplicação financeira. Ou seja, matematicamente, os juros podem ser representados como a soma entre o montante inicialmente investido e a depreciação do capital inicial do investidor.

Marque a alternativa CORRETA:

No que se refere aos mecanismos de demonstração da situação patrimonial, julgue o item.

Regime de capitalização é o período ao fim do qual os

juros são incorporados ao capital.

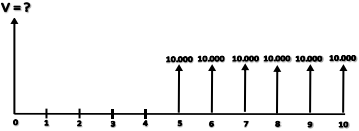

Certo contribuinte tem uma dívida junto a Receita Municipal representada por meio do diagrama seguinte, na qual os períodos são mensais, e os valores em reais.

Considere os dados a seguir:

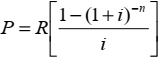

a) O Valor Presente P (ou Valor Atual) de uma Série Uniforme (Modelo Básico de Anuidade) é dado pela expressão

seguinte,  , na qual R é o termo constante.

, na qual R é o termo constante.

b)

c) (1,015)-4 = 0,9422

Determine o valor V desta dívida no instante zero, cujo valor o contribuinte pretende saldar imediatamente, desde que

seja beneficiado por uma taxa de juros de 1,5% ao mês, capitalização composta. Nessas condições, a dívida no

instante zero, em reais, será de.

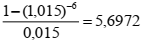

Uma organização está considerando, em suas estratégias, a

construção de uma nova unidade de produção. As previsões são

de 40% de aumento da demanda pelos produtos da empresa, de

30% de manutenção do nível de demanda e de 20% de redução

da demanda. Para auxiliar o processo decisório, foi desenhada a

árvore de decisão apresentada abaixo. Os resultados projetados

(lucros líquidos ou prejuízos) são os apontados na figura a seguir.

Considere que as opções são apenas as apontadas na árvore de decisão. A organização quer tomar a decisão pelo critério do maior valor esperado.

Por esse critério, a melhor decisão a tomar e o valor esperado

dela são, respectivamente:

Pensando em seu futuro, Maurício resolveu investir o seu dinheiro em três aplicações diferentes, a saber, Tesouro Direto, LCI e CDB. Após tirar um extrato bancário de suas aplicações, Maurício verificou que possuía um saldo de R$ 15.400,00 nas aplicações do Tesouro Direto e da LCI juntas. Percebeu ainda que se depositasse R$ 1.500,00 na LCI ficaria com um saldo de R$ 12.600,00 nas aplicações da LCI e do CDB juntas.

Podemos afirmar que:

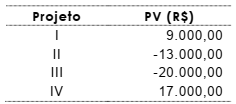

Uma empresa avalia várias propostas de investimento mutuamente excludentes e decide aplicar o método do valor presente (PV) para tomar a decisão. A tabela a seguir mostra os resultados obtidos.

Considerando esses dados, deve(m) ser escolhido(s)

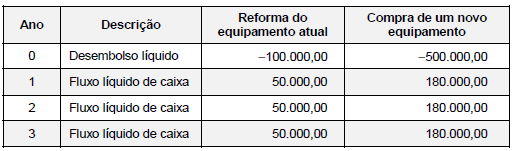

Uma empresa necessita melhorar seu processo de produção para os próximos 3 anos e está avaliando duas alternativas: reformar o equipamento atualmente em uso ou comprar um novo equipamento com tecnologia mais atual. Os fluxos de caixa correspondentes às duas alternativas durante o prazo de utilização são apresentados, em reais, na tabela abaixo:

O equipamento que será reformado não terá valor de mercado no final do 3º ano porque estará totalmente obsoleto. O equipamento novo, se comprado, poderá ser vendido no final do 3º ano pelo valor residual de R$ 50.000,00.

Considerando que a empresa não tem restrição orçamentária, que os fluxos líquidos de caixa e o valor residual ocorrem no final de cada ano e que a taxa de oportunidade da empresa é 10% ao ano, a empresa deve

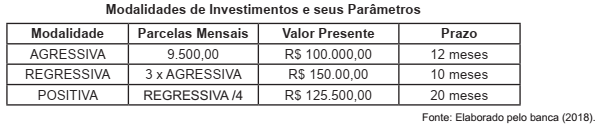

O Banco Alfa C possui uma gama de financiamentos distintos para pessoas jurídicas com taxas subsidiadas. Suas parcelas são fixas, o que favorece a previsão de caixa das empresas contratantes representadas na tabela abaixo e de posse de conhecimentos sobre Valor Futuro.

A respeito dos financiamentos, é correto afirmar que

Cliente A: o valor à vista de suas compras ficaria em R$ 3.000,00, mas ele optou em pagar uma entrada de R$ 289,25 e financiar o restante do valor da compra com acréscimo de juros compostos de 5,2% ao mês, ficando obrigado a pagar o valor nominal da dívida por meio de uma única duplicata com vencimento em 04/06/2018. Cliente B: o valor à vista de suas compras ficaria em R$ 6.000,00, mas ele também escolheu por pagar parcelado, no entanto, ficou obrigado a liquidar uma única duplicata com vencimento para 04/07/2018. A empresa Alfa cobrou 6,5% ao mês de juros compostos para o pagamento parcelado.

Em 04/05/2018, a empresa Alfa foi ao Banco Beta e descontou as duas duplicatas informadas nas vendas acima. O Banco Beta utilizou a taxa de desconto racional composto (desconto financeiro) de 2,81% ao mês sobre o valor nominal de cada um desses dois títulos e, então, liberou à Empresa Alfa o valor deduzido os descontos. Com base somente nas informações apresentadas e desconsiderando-se a incidência de tributos, assinale, entre as opções a seguir, o valor líquido aproximado liberado pelo Banco Beta em 04/05/2018. Admita o mês comercial de 30 dias em todas as situações apresentadas.

Assinale a alternativa correta.

Você possui hoje R$ 10.000,00 aplicados no ativo A, com beta de 1,45, e R$ 8.000,00 aplicados no ativo B com beta de 0,40. Hoje você descobriu que ganhou R$ 18.000 na loteria e decidiu manter parte deste valor num ativo livre de risco (Rf), e investir a outra parte num ativo C com beta de 1,75. Se você deseja que seu novo portfólio possua um beta de 0,95, quanto deverá ser investido no ativo livre de risco e no ativo C?

Atenção: Para a questão considere as seguintes informações financeiras anuais da Companhia da Praia, para a data base de 31.12.2017 (R$ mil):

Caixa .................................................................................... 350

Captações de curto prazo .................................................... 2.050

Contas a Receber – curto prazo .......................................... 1.500

Custo dos produtos vendidos .............................................. 4.000

Despesas Administrativas .................................................... 3.000

Despesas com juros ............................................................ 450

Despesas de Vendas ........................................................... 2.100

Estoque médio ...................................................................... 600

Financiamentos a pagar – longo prazo ................................. 2.650

Imóveis não destinados à venda .......................................... 1.300

Lucro Líquido antes de juros e impostos .............................. 1.250

Patrimônio Líquido ................................................................ 900

Títulos a pagar – curto prazo ................................................ 800

Com relação a noções de orçamento e de tributos, julgue o item subsequente.

O método do valor uniforme líquido para avaliação de investimentos determina o valor do fluxo de caixa no instante futuro por meio da aplicação da taxa média de mercado.

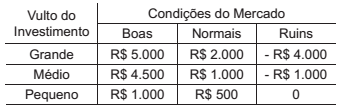

Uma empresa pretende realizar investimentos em um novo mercado. Para isso, estudou a região e elaborou a seguinte Tabela, apontando o retorno, em milhares de reais, que obteria de acordo com o vulto do investimento (pequeno, médio ou grande) e com as condições do mercado (boas, normais ou ruins):

A empresa descobriu, ainda, que existem 50% de probabilidade de o mercado estar em boas condições, 30%, em condições normais e 20%, ruins.

Com base em tais condições, o Máximo Valor Esperado

(MVE) para a empresa será, em milhares de reais, de

Considere, por hipótese, que um Analista de Suporte foi solicitado a utilizar um método de análise de riscos para apresentar a Justificativa de Investimento − JI em um projeto que tem custo de $20.000 e visa reduzir o risco em 65% com este investimento.

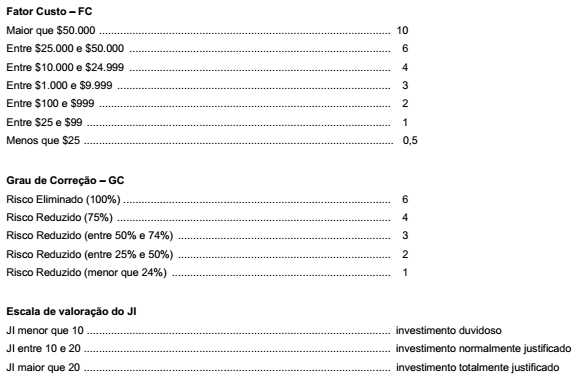

A JI leva em consideração o Valor de Criticidade − VC em comparação com o Fator de Custo − FC (uma valoração de quanto custaria para prevenir o risco de acontecer) e o Grau de Correção − GC (que indica o quanto do risco será de fato reduzido ou eliminado). A Justificativa de Investimento é calculada pela fórmula: JI = VC / (FC × GC) de acordo com os valores indicados abaixo.

De acordo com o exposto, caso o VC seja