Questões de Concurso

Comentadas sobre obrigação tributária em direito tributário

Foram encontradas 738 questões

I) Os produtos que sejam objetos de pautas fiscais que lhe prevejam base de cálculo adredemente fixada, podem gerar, pela sua sistemática, prejuízos ou benefícios ao Estado-membro, sendo considerado pelo STF apenas modelo de facilitar a tributação.

II) Para realizar transação tributária, é necessário que haja lei prévia autorizando expressamente esse modo de extinção do crédito tributário, o que já acontece em algumas cidades brasileiras, mas não no âmbito federal, e a lei deverá prever a autoridade administrativa competente para autorizá-la.

III) A constitucionalidade da substituição tributária regressiva ou “para trás” não foi questionada como ocorreu com a substituição progressiva ou “para frente”, já que naquela o próprio Estado deixa de receber o tributo no momento da ocorrência do fato gerador, conveniência, para, por postergar o seu recebimento, enquanto nesta presume antes a ocorrência do fato gerador que ainda, de fato, não ocorreu.

IV) O mínimo existencial é princípio constitucional que pode ser retirado essencialmente do princípio da capacidade contributiva, que visa proteger a exação desproporcional e conta com alguns indícios de proteção no direito positivo brasileiro, como no imposto de renda da pessoa física ou mesmo em alguns produtos da cesta básica, que foram desonerados, e que contam com o princípio da seletividade como instrumento importante para sua defesa.

V) A presunção de fraude do crédito tributário pode ocorrer por começo de oneração de renda, por sujeito passivo com dívida regularmente inscrita em dívida ativa.

VI) Como providência para gerar transparência fiscal, como também segurança jurídica aos contribuintes diante do cipoal de normas tributárias existentes, o Poder Executivo municipal, estadual e federal devem expedir, por decreto, até o final de janeiro de todo ano, a consolidação, em texto único, da legislação vigente relativa a cada um dos tributos.

Estão CORRETAS:

que atua no ramo de compra e venda de artigos esportivos,

adquiriu o estabelecimento empresarial de Alfredo Mecânica de

Automóveis Ltda., sociedade com domicílio no estado de Minas

Gerais. Ocorre que a alienante está em débito com a fazenda

pública, quanto ao pagamento do ICMS, desde 2004. Em

setembro de 2006, a pessoa jurídica Alfredo Mecânica de

Automóveis Ltda. retomou suas atividades, no mesmo ramo de

atividade antes explorado.

Considerando a situação hipotética apresentada, julgue os itens

seguintes, acerca da responsabilidade e do crédito tributários.

A respeito dessa situação hipotética, assinale a alternativa correta.

II. A pessoa física ou jurídica de direito privado que adquirir estabelecimento comercial e continuar a respectiva exploração responde pelos tributos devidos por aquele, até a data do ato, sempre de forma subsidiária.

III. A denúncia espontânea da infração exclui a responsabilidade, porém deve vir acompanhada do pagamento de tributo, se for o caso, e de multa punitiva.

IV. Os diretores e gerentes de pessoas jurídicas de direito privado são pessoalmente responsáveis pelos créditos correspondentes a obrigações tributárias resultantes de infração de lei.

SOMENTE está correto o que se afirma em

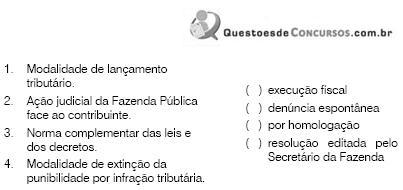

Assinale a alternativa que apresenta a ordem correta, de cima para baixo, da correlação das colunas: