Questões de Concurso

Comentadas sobre equivalencia em matemática financeira

Foram encontradas 13 questões

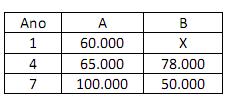

A tabela acima indica dois fluxos de caixa. Sabendo-se que a taxa é de 10% ao ano, juros simples, o valor de X que torna os dois fluxos de caixa equivalentes é

I Três depósitos mensais, consecutivos e iguais a R$ 2.000,00; o primeiro foi feito no dia 1.º/3/2009.

II Dois depósitos mensais, consecutivos e iguais a R$ 3.000,00; o primeiro foi feito no dia 1.º/3/2009.

Considerando que

sejam, respectivamente, os montantes das aplicações I e II na data do terceiro depósito correspondente ao investimento I, assinale a opção correta.

sejam, respectivamente, os montantes das aplicações I e II na data do terceiro depósito correspondente ao investimento I, assinale a opção correta.

Tendo como referência a figura acima, que mostra os valores das

taxas de juros anuais, em dois anos consecutivos, denominados

anterior e atual, em 10 países, julgue os itens seguintes.

julgue os itens que seguem.

julgue os itens que seguem.

julgue os itens que seguem.