Questões de Concurso

Sobre tributos em contabilidade geral

Foram encontradas 624 questões

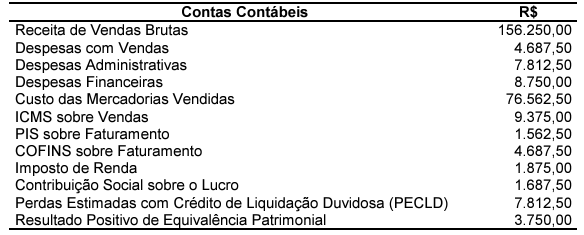

A empresa Novo Atacadão, atuante no segmento de vestuário, apurou seu resultado para o exercício de 2022, no qual consta os seguintes saldos em suas contas:

Sabendo-se que ela elabora as suas Demonstrações Contábeis obrigatórias a partir das Normas Brasileiras de Contabilidade e da sua Demonstração de Resultado, é CORRETO afirmar:

I. As contribuições para o PIS / Pasep e Cofins, no regime não cumulativo incidem sobre o valor das receitas do mês , tanto sobre a receita operacional como sobre a receita financeira.

II. A contabilização das contribuições para o PIS / Pasep e Cofins , no regime cumulativo , é feita debitando-se separadamente, a conta PIS / Pasep sobre o faturamento e Cofins sobre o faturamento e creditando-se PIS / Pasep a recolher e Cofins a recolher.

III. No regime cumulativo, por ocasião da demonstração de resultado do exercício, as contas de PIS / Pasep e Cofins, lançadas à débito, serão apresentadas como contas redutoras da conta receita bruta de vendas ou de prestação de serviços.

Estão corretas as afirmativas:

A companhia Cometa é uma empresa comercial do ramo de produtos em couro. No mês de março/2023, a essa companhia efetuou as seguintes transações:

• 13/03: aquisição de 100 unidades da bolsa de mão XYZ, diretamente do produtor, pelo valor bruto de Nota Fiscal de R$ 11.000,00. Na operação estão inclusos IPI, à alíquota de 10%, bem como ICMS, à alíquota interna de 12%.

• 28/03: venda de 350 unidades da bolsa de mão XYZ, pelo valor total de R$ 60.000, com ICMS de 18% incluso, além de PIS e COFINS de 1,65% e 7,6%, respectivamente.

Informações adicionais:

• No início de março/2023, a empresa Cometa detinha 300 unidades da bolsa XYZ em estoque, avaliadas ao custo unitário de R$ 90.

• Na operação de venda, o valor do ICMS não compõe a base de cálculo do PIS e da COFINS.

Com base nessa situação hipotética, julgue o item.

Em decorrência das operações mencionadas, a empresa deverá pagar ao Estado um valor de R$ 9.600 a título de ICMS.

A companhia Cometa é uma empresa comercial do ramo de produtos em couro. No mês de março/2023, a essa companhia efetuou as seguintes transações:

• 13/03: aquisição de 100 unidades da bolsa de mão XYZ, diretamente do produtor, pelo valor bruto de Nota Fiscal de R$ 11.000,00. Na operação estão inclusos IPI, à alíquota de 10%, bem como ICMS, à alíquota interna de 12%.

• 28/03: venda de 350 unidades da bolsa de mão XYZ, pelo valor total de R$ 60.000, com ICMS de 18% incluso, além de PIS e COFINS de 1,65% e 7,6%, respectivamente.

Informações adicionais:

• No início de março/2023, a empresa Cometa detinha 300 unidades da bolsa XYZ em estoque, avaliadas ao custo unitário de R$ 90.

• Na operação de venda, o valor do ICMS não compõe a base de cálculo do PIS e da COFINS.

Considerando‑se que o IPI é um tributo não recuperável para a companhia Cometa, o custo total das mercadorias adquiridas em 13/03 é de R$ 9.800.

Em 31/12/2021, a receita foi de R$80.000 e as despesas, de R$70.000.

Já em 31/12/2022, a receita foi de R$100.000 e as despesas, de R$75.000.

Todas as receitas são tributáveis e as despesas dedutíveis para efeito de apuração do imposto de renda e contribuição social. Além disso, a sociedade empresária só realiza transações à vista. Ainda, apresenta perspectiva de lucros futuros em todos os anos.

O crédito fiscal da sociedade empresária em 31/12/2022, de acordo com a legislação tributária brasileira, considerando alíquota de imposto de renda e contribuição social de 34%, foi

Considerando essa situação hipotética, julgue s próximo item à luz da legislação pertinente.

A empresa vendedora, com sede em Santa Catarina, na

aquisição da mercadoria que ela revendeu, deve ter

contabilizado como estoques o valor da mercadoria

destacado na nota fiscal deduzido dos valores do ICMS,

do PIS e da COFINS dessa operação, por serem tributos

sujeitos a não cumulatividade.

Considerando o regime fiscal brasileiro, julgue o item seguinte.

O contribuinte do ISS recolhe, no máximo, 5% sobre o preço

do serviço.

Considerando o regime fiscal brasileiro, julgue o item seguinte.

As deduções sobre o valor pago da contribuição de intervenção

no domínio econômico sobre importação e comercialização de

petróleo e seus derivados (CIDE-combustíveis) devem ser feitas

por espécie de produto de importado.

Considerando o regime fiscal brasileiro, julgue o item seguinte.

A contribuição para PIS/COFINS incide sobre o total das

receitas auferidas pela pessoa jurídica, incluídas as ajustadas

ao valor presente, quando for o caso.

Considerando o regime fiscal brasileiro, julgue o item seguinte.

Os royalties a serem recolhidos por empresa concessionária

contratada para explorar petróleo têm alíquota máxima de

15% sobre o valor da produção do campo.

I. A receita bruta das vendas e dos serviços, as deduções das vendas, os abatimentos e os impostos.

II. O lucro ou o prejuízo líquido do exercício.

III. A receita líquida das vendas e dos serviços, bem como o custo das mercadorias.

IV. O resultado do exercício antes do imposto sobre a renda e a provisão para o imposto.

Estão CORRETOS:

O imposto de renda diferido corresponde à diferença entre o lucro apurado segundo as normas fiscais e o regime de competência, quando este for menor e a diferença for temporária.

Considerando que a base de cálculo para retenção do ISS e do INSS é 60% do valor bruto da nota fiscal, calcule os valores de retenção dos tributos como segue:

• INSS: 11%; • ISS: 5% • Tributos Federais (PIS, COFINS, IRRF e CSLL): 5,85%

Qual o valor líquido a ser pago à empresa após a retenção dos tributos?

• Receita de vendas (tributável): R$ 1.000.000,00; • Receita de dividendos recebidos (não tributável): R$ 240.000,00;

• Custo dos produtos vendidos (dedutível): R$ 420.000,00;

• Despesas com provisão para processos judiciais (não dedutíveis – temporárias): R$ 100.000,00;

• Despesas com multas de infrações fiscais (não dedutíveis): R$ 80.000,00.

A indústria apresenta histórico de lucratividade e um orçamento criterioso que também prevê a apuração de lucro tributável nos próximos cinco anos. Considerando o disposto no NBC TG 32 (R4) – Tributos sobre o Lucro e considerando, para esta questão, a alíquota fixa de tributos sobre o lucro de 34%, o balanço patrimonial, em 31/12/2022, apresentará os seguintes saldos:

Caso a empresa acima decida vender as mercadorias adquiridas por um valor de R$ 58.000,00, sobre o incide ICMS à alíquota de 12%, concedendo um desconto condicional de 7,5% ao cliente em caso de pagamento à vista, é correto afirmar que o Resultado com Mercadorias na operação será de: