Questões de Concurso Sobre direito tributário

Foram encontradas 17.748 questões

Sobre o Imposto Sobre Serviços de Qualquer Natureza (ISS), assinale com V as afirmativas verdadeiras e com F as falsas, tomando como base os preceitos da Lei Complementar nº 116/2003.

( ) O ISS tem como fato gerador a prestação de serviços constantes da lista anexa à citada lei complementar, ainda que esses não se constituam como atividade preponderante do prestador. Esse imposto incide também sobre o serviço proveniente do exterior do país ou cuja prestação se tenha iniciado no exterior do país.

( ) O ISS incide sobre as exportações de serviços para o exterior do país e sobre a prestação de serviços em relação de emprego, dos trabalhadores avulsos, dos diretores e membros de conselho consultivo ou de conselho fiscal de sociedades e fundações, assim como dos seus possíveis consultores e auditores.

( ) O ISS incide sobre os serviços prestados mediante a utilização de bens e serviços públicos explorados economicamente mediante autorização, permissão ou concessão, com o pagamento de tarifa, preço ou pedágio pelo usuário final do serviço. A incidência do imposto não depende da denominação dada ao serviço prestado.

( ) O ISS tem como fato gerador a comissão (corretagem) e o valor intermediado no mercado de títulos e valores mobiliários, assim como o valor dos depósitos bancários, o principal, os juros e os acréscimos moratórios relativos a operações de crédito realizadas por instituições financeiras que operam no Brasil.

Assinale a sequência correta.

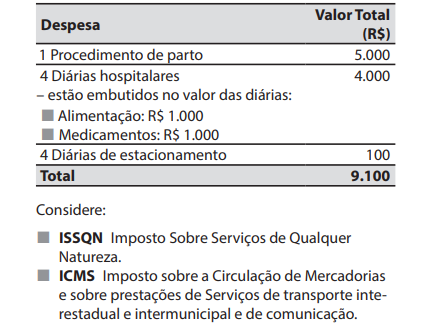

Em uma noite de domingo, a sra. Maria, grávida de 39 semanas (aproximadamente 9 meses), foi encaminhada ao Hospital Bella Vita (entidade privada com fins lucrativos) para internação e realização do procedimento de parto. A sra. Maria ficou internada por 4 dias e teve uma linda menina, chamada de Vitória. No dia da alta, o Hospital Bella Vita apresentou à família da sra. Maria o seguinte demonstrativo de despesas:

A respeito dos conhecimentos sobre a tributação das despesas apresentadas à família da sra. Maria, e de acordo com as súmulas do Superior Tribunal de Justiça, é correto afirmar que:

A companhia Anchova (Contratada) presta serviços laboratoriais de análise na área veterinária e está inscrita no cadastro tributário do município como contribuinte do Imposto Sobre Serviços de Qualquer Natureza (ISSQN). Firmou contrato particular, registrado em cartório, com a Companhia Corvina (Contratante), assumindo o compromisso de prestação de serviço em sua área de atuação e com incidência do ISSQN. Conforme estabelecido no acordo, a partir da assinatura do contrato, a Companhia Corvina passa a arcar com ônus do pagamento do ISSQN devido pela companhia Anchova decorrente dos serviços prestados à Contratante.

Considerando que os serviços laboratoriais de análise na área veterinária não estão sujeitos à substituição tributária, o município deve cobrar o ISSQN:

De acordo com a Constituição Federal, sem prejuízo de outras garantias asseguradas ao contribuinte, é vedado à União, aos Estados, ao Distrito Federal e aos Municípios:

1. Instituir taxas sobre atividades relacionadas à saúde ou a educação.

2. Utilizar tributo com efeito de confisco.

3. Estabelecer limitações ao tráfego de pessoas ou bens, por meio de tributos interestaduais ou intermunicipais, ressalvada a cobrança de pedágio pela utilização de vias conservadas pelo poder público.

4. Cobrar tributos sobre operações de importação de combustíveis, sobre o patrimônio e a renda de entidades religiosas e templos de qualquer culto.

Assinale a alternativa que indica todas as afirmativas corretas.

Nos termos do Art. 2º do Código Tributário Nacional, o sistema tributário nacional é regido pelo disposto na Emenda Constitucional nº 18, de 1º de dezembro de 1965, em leis complementares, em resoluções do Senado Federal e, nos limites das respectivas competências, em leis federais, nas Constituições e em leis estaduais e em leis municipais.

Dessa maneira, assinale a alternativa CORRETA:

A obrigação tributária é principal ou acessória.

Analise as afirmativas:

I.A obrigação principal surge com a ocorrência do fato gerador, tem por objeto o pagamento de tributo ou penalidade pecuniária e extingue-se juntamente com o crédito dela decorrente.

II.A obrigação acessória decorre da legislação tributária e tem por objeto as prestações, positivas ou negativas, nela previstas no interesse da arrecadação ou da fiscalização dos tributos.

III.A obrigação acessória, pelo simples fato da sua inobservância, converte-se em obrigação principal relativamente à penalidade pecuniária.

Está(ão) CORRETA(S) a(s) afirmativa(s):

De acordo com noções básicas de Direito Tributário, conforme o Código Tributário Nacional, assinale a alternativa CORRETA.

De acordo com noções básicas de Direito Tributário, conforme o Código Tributário Nacional, assinale a alternativa INCORRETA.

Em consonância ao Código Tributário Nacional, com relação ao Imposto sobre a Renda e Proventos de Qualquer Natureza, marque a alternativa INCORRETA.

As reclamações e os recursos, nos termos das leis reguladoras do processo tributário administrativo, de acordo com o Código Tributário Nacional são considerados como modalidade de:

Nos termos do Código Tributário Nacional, é correto afirmar que o crédito tributário regularmente constituído somente se modifica ou extingue, ou tem sua exigibilidade suspensa ou excluída, nos casos previstos nesta Lei, fora dos quais não podem ser dispensadas, sob pena de responsabilidade funcional na forma da lei, a sua efetivação ou as respectivas garantias. De acordo com o referido diploma legal, é CORRETO afirmar que compete privativamente à autoridade administrativa:

Na falta de eleição, pelo contribuinte ou responsável, de domicílio tributário, na forma da legislação aplicável, considera-se como tal quanto às pessoas jurídicas de direito público:

A pessoa natural sujeita a medidas que importem privação ou limitação do exercício de atividades civis, comerciais ou profissionais, ou da administração direta de seus bens ou negócios:

O Código Tributário Nacional estabelece que a obrigação principal surge com a ocorrência do fato gerador; tem por objeto o pagamento de tributo ou penalidade pecuniária e extingue-se juntamente com o crédito dela decorrente. Sobre a obrigação acessória assinale a alternativa CORRETA.

A conduta de um Município estabelecer diferença tributária entre bens e serviços, de qualquer natureza, em razão de sua procedência ou destino, com base na Constituição Federal de 1988 é considerada: