Questões de Concurso

Sobre setor financeiro em economia

Foram encontradas 2.205 questões

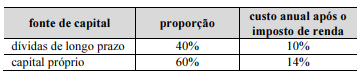

Determinada empresa está avaliando um projeto de investimento que possui taxa de interna de retorno (TIR) de 12% ao ano; ela identificou o custo de cada origem de capital que irá utilizar para financiá-lo, conforme a tabela apresentada.

Com base nessa situação hipotética, julgue o seguinte item.

O projeto não deve ser aceito, pois seu custo é inferior ao

retorno do projeto.

Considerando essa situação hipotética, julgue o próximo item.

Nesse caso, o VPL − valor presente líquido será de R$ 180 milhões.

A respeito da técnica valuation, utilizada para encontrar o preço de um ativo, julgue o item seguinte.

Existem três maneiras principais de se fazer um valuation, a

primeira delas é por fluxo de caixa descontado; a segunda,

por múltiplos (análise relativa); a terceira, por opções.

Em determinada empresa, o capital de terceiros representa 50% do total do capital à disposição da sociedade. O custo médio dos empréstimos de terceiros foi mensurado em 18% ao ano. O custo do capital próprio da empresa, mensurado pelo modelo CAPM, é de 12% ao ano.

Considerando essas informações, julgue o item a seguir.

Nesse caso, o custo médio ponderado do capital para a

empresa é de 15%.

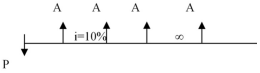

Considerando a situação hipotética e o gráfico apresentado, julgue o item seguinte.

Nessa situação, considerando-se que os recursos sejam aplicados à taxa de 10% ao ano, é correto afirmar que o valor da doação P deve ser de US$ 1.000.000.

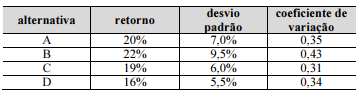

Julgue o próximo item, considerando a tabela acima, que resume quatro alternativas que uma empresa identificou para atender à sua necessidade de aumento da capacidade de produção.

Para minimizar o risco, a empresa deverá escolher a

alternativa D, por ser a que apresenta o menor desvio padrão.

Acerca da teoria das carteiras, julgue o item a seguir.

A linha de mercado de títulos representa o conjunto eficiente

de carteiras formadas pelos ativos com risco e pelo ativo

livre de risco.

Acerca da teoria das carteiras, julgue o item a seguir.

A fronteira eficiente é determinada pelo conjunto de carteiras

cuja rentabilidade não pode ser ampliada sem que se

aumente o risco.

Em cada item a seguir é apresentada uma situação hipotética seguida de uma assertiva a ser julgada com relação ao modelo CAPM.

Para um retorno esperado de mercado de 10% ao ano e uma

taxa livre de risco de 5% ao ano, o retorno esperado de um

investimento com β = 1,5 será de 12,5% ao ano.

Em cada item a seguir é apresentada uma situação hipotética seguida de uma assertiva a ser julgada com relação ao modelo CAPM.

Na construção da carteira de mercado, assume-se a hipótese

de expectativas homogêneas entre os investidores quanto ao

retorno esperado e ao risco dos ativos.

Com relação à estrutura e ao funcionamento do sistema financeiro, julgue o item que se segue.

As sociedades corretoras e distribuidoras de títulos e valores

mobiliários subordinam-se à regulação expedida pelo

Conselho Monetário Nacional, sendo supervisionadas e

autorizadas a funcionar pelo Banco Central do Brasil.

Com relação à estrutura e ao funcionamento do sistema financeiro, julgue o item que se segue.

Compete ao Conselho Nacional de Previdência

Complementar estabelecer as diretrizes para a aplicação dos

recursos das reservas técnicas das entidades fechadas de

previdência complementar.

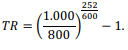

Suponha uma aplicação em uma LTN (Tesouro Prefixado), que é um título que paga ao investidor o valor de face (VF) na data de vencimento, e que não haja pagamentos intermediários de cupom. Na data da aplicação, restam 600 dias úteis até o vencimento da LTN, cujo valor de face é de R$ 1.000,00. Considerando essas condições, julgue o item que se segue.

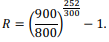

A taxa de rentabilidade equivalente ao ano (TR) do título até o vencimento, considerando-se um ano com 252 dias úteis, caso o valor de compra tenha sido de R$ 800,00, é dada pela seguinte expressão:

Suponha uma aplicação em uma LTN (Tesouro Prefixado), que é um título que paga ao investidor o valor de face (VF) na data de vencimento, e que não haja pagamentos intermediários de cupom. Na data da aplicação, restam 600 dias úteis até o vencimento da LTN, cujo valor de face é de R$ 1.000,00. Considerando essas condições, julgue o item que se segue.

Se o investidor da LTN, que adquiriu o título por R$ 800,00, decidir vendê-la antes da data de vencimento e se o preço de venda for de R$ 900,00, então, restando 300 dias úteis até o vencimento na data de venda, a rentabilidade acumulada no período da aplicação (R) será dada pela seguinte expressão:

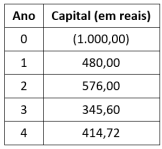

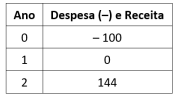

Considere o seguinte fluxo de caixa de um projeto:

Considerando uma taxa mínima requerida de 20%, o payback

descontado e o valor presente acumulado (em reais) no ano 2 são

iguais, respectivamente, a

O payback simples desse investimento será igual a

Considere o seguinte fluxo de caixa de um projeto de investimento:

A taxa interna de retorno desse projeto será igual a

Um empresário avalia a possibilidade de investir R$ 1.200.000,00 na abertura de uma filial de sua loja. Com base nas condições de mercado da cidade em que a nova filial será aberta, o setor comercial prevê um fluxo líquido anual de R$ 320.000,00 em cada um dos próximos 5 anos, que é o prazo usual com base no qual se realiza esse tipo de análises no setor em questão.

A respeito dessa situação hipotética e considerando an | i = [1 – (1 + i) –n ] / i como o fator de valor atual de uma série de n pagamentos postecipados uniformes à taxa de juros i, julgue o item a seguir.

Qualquer que seja a taxa de retorno que o empresário exija, o

valor presente líquido do investimento, considerados os

fluxos anuais previstos, já se tornará positivo no quarto ano.

Um empresário avalia a possibilidade de investir R$ 1.200.000,00 na abertura de uma filial de sua loja. Com base nas condições de mercado da cidade em que a nova filial será aberta, o setor comercial prevê um fluxo líquido anual de R$ 320.000,00 em cada um dos próximos 5 anos, que é o prazo usual com base no qual se realiza esse tipo de análises no setor em questão.

A respeito dessa situação hipotética e considerando an | i = [1 – (1 + i) –n ] / i como o fator de valor atual de uma série de n pagamentos postecipados uniformes à taxa de juros i, julgue o item a seguir.

Se a taxa mínima de retorno que o empresário exige do seu investimento em uma filial é 16% ao ano, o fluxo líquido anual para que o investimento seja realizado deve ser 1.200.000a5 | 16% reais.

Um empresário avalia a possibilidade de investir R$ 1.200.000,00 na abertura de uma filial de sua loja. Com base nas condições de mercado da cidade em que a nova filial será aberta, o setor comercial prevê um fluxo líquido anual de R$ 320.000,00 em cada um dos próximos 5 anos, que é o prazo usual com base no qual se realiza esse tipo de análises no setor em questão.

A respeito dessa situação hipotética e considerando an | i = [1 – (1 + i) –n ] / i como o fator de valor atual de uma série de n pagamentos postecipados uniformes à taxa de juros i, julgue o item a seguir.

Sendo i* a taxa interna de retorno desse investimento, com o fluxo líquido previsto, caso o empresário receba a informação de que a taxa de inflação anual esperada para cada um dos próximos cinco anos é de 6%, a taxa interna de retorno real passa a ser dada por (1 + i*) ∙ 1,06 – 1.