Questões de Concurso

Sobre legislação tributária na contabilidade geral em contabilidade geral

Foram encontradas 565 questões

Constituem outras receitas da Seguridade Social:

I. As multas, a atualização monetária e os juros moratórios.

II. A remuneração recebida por serviços de arrecadação, fiscalização e cobrança prestados a terceiros.

III. As receitas provenientes de prestação de outros serviços e de fornecimento ou arrendamento de bens.

IV. As demais receitas patrimoniais, industriais e financeiras.

V. As doações, legados, subvenções e outras receitas eventuais.

VI. 40% do resultado dos leilões dos bens apreendidos pelo Departamento da Receita Federal.

Estão corretas as afirmativas:

A COFINS não incidirá sobre as receitas decorrentes das operações de:

I. Exportação de mercadorias para o exterior.

II. Prestação de serviços para pessoa física ou jurídica residente ou domiciliada no exterior, cujo pagamento não represente ingresso de divisas.

III. Vendas a empresa comercial exportadora com o fim específico de exportação.

De acordo com as informações acima, assinale a alternativa correta.

Os pagamentos efetuados pelas pessoas jurídicas a outras pessoas jurídicas de direito privado, pela prestação de serviços de limpeza, conservação, manutenção, segurança, vigilância, transporte de valores e locação de mão-de-obra, pela prestação de serviços de assessoria creditícia, mercadológica, gestão de crédito, seleção e riscos, administração de contas a pagar e a receber, bem como pela remuneração de serviços profissionais, estão sujeitos a retenção na fonte da Contribuição Social sobre o Lucro Líquido - CSLL, da COFINS e da contribuição para o PIS/PASEP (art. 30 da Lei 10.833/2003). Analise as afirmativas abaixo, dê valores Verdadeiro (V) ou falso (F) e assinale a alternativa que apresenta a sequência correta de cima para baixo.

( ) a retenção de que trata o art. 30 não será exigida na hipótese de pagamentos efetuados a cooperativas, relativamente à CSLL, a empresas estrangeiras de transporte de valores e a pessoas jurídicas optantes peio SIMPLES.

( ) fica dispensada a retenção de valor igual ou inferior a R$ 10,00 (dez reais), inclusive na hipótese de Documento de Arrecadação de Receitas Federais - DARF eletrônico efetuado por meio do Siafi.

( ) o valor da CSLL, da COFINS e da contribuição para o PIS/PASEP, de que trata a Lei, será determinado mediante a aplicação, sobre o montante a ser pago, do percentual de 4,65% (quatro inteiros e sessenta e cinco centésimos por cento), correspondente à soma das alíquotas de 1% (um porcento), 3% (três porcento) e 0,65% (sessenta e cinco centésimos por cento), respectivamente.

Leia as afirmativas e, em seguida assinale a alternativa correta.

I. A Contribuição para o Financiamento da Seguridade Social (Cofins), com a incidência não cumulativa, incide sobre o total das receitas auferidas no mês pela pessoa jurídica, independentemente de sua denominação ou classificação contábil.

II. A base de cálculo da COFINS é o total das receitas auferidas pela pessoa jurídica.

III. Fica reduzida a 0 (zero) a alíquota da COFINS incidente sobre a receita de venda de livros técnicos e científicos, na forma estabelecida em ato conjunto do Ministério da Educação e da Secretaria da Receita Federal.

Com base nas informações acima, está correto afirmar que:

Uma empresa comercial efetuou uma aplicação financeira de R$150.000,00, em 3.8.2012, e resgatou esta mesma aplicação, em 28.8.2012, pelo valor líquido de R$152.000,00, assim discriminado pela instituição financeira:

Valor do Resgate = aplicação inicial + R$ 152.500,00

rendimentos

(–) Imposto de Renda Retido na Fonte (IRRF) R$ 490,00

(–) Imposto sobre Operações de Crédito, Câmbio e R$ 10,00

Seguro, ou relativas a Títulos e Valores

Mobiliários (IOF)

(=) Valor líquido creditado em conta corrente R$ 152.000,00

Sabendo-se que a tributação do IOF é definitiva e que o IRRF deverá ser

compensado com o imposto de renda devido pela empresa no futuro, o

lançamento relativo ao resgate da operação provocará um impacto líquido

em contas de resultado de:

Uma Sociedade Empresária comercial constituída em janeiro de 2017, legalmente habilitada, aderiu ao Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e Empresas de Pequeno Porte – Simples Nacional.

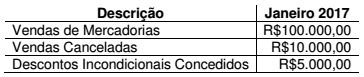

Em janeiro de 2017, havia obtido os seguintes registros relacionados à sua receita de vendas:

As receitas decorrentes da revenda de mercadorias não são sujeitas a substituição tributária, assim como não decorrem da revenda de mercadorias para exportação.

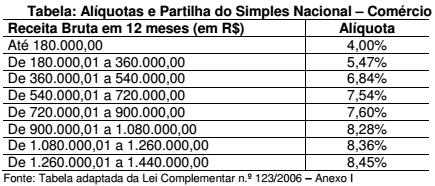

A tabela a seguir reproduz parcialmente as alíquotas a serem aplicadas a cada faixa de receita bruta para os optantes pelo Simples Nacional na atividade de comércio.

Considerando-se apenas as informações apresentadas, o valor dos

tributos a serem recolhidos mediante a modalidade Simples Nacional,

referente ao mês de competência janeiro de 2017, é de:

Uma Sociedade Empresária que possui um único estabelecimento apresentava, em 31.1.2017, após a apuração do Imposto sobre Circulação de Mercadorias – ICMS, um saldo de ICMS a Recuperar de R$2.500,00.

Durante o mês de fevereiro, a Sociedade Empresária efetuou registros que totalizaram R$27.000,00, a crédito de ICMS a Recolher pelas vendas de mercadorias, e de R$21.600,00, a débito de ICMS a Recuperar pela compra de mercadorias.

Considerando-se apenas as informações apresentadas, o registro contábil relativo à apuração do ICMS no mês de fevereiro de 2017 será:

Uma Sociedade Empresária iniciou suas atividades em janeiro de 2017. Nesse mês, realizou as seguintes transações:

Aquisição de mercadorias por R$20.000,00. Neste valor está incluído

Imposto sobre Circulação de Mercadorias e Serviços – ICMS

recuperável, no valor de R$3.400,00.

Aquisição de mercadorias por R$20.000,00. Neste valor está incluído

Imposto sobre Circulação de Mercadorias e Serviços – ICMS

recuperável, no valor de R$3.400,00.

Venda, por R$25.000,00, de 50% das mercadorias adquiridas. Sobre

a receita obtida na operação, há incidência apenas do ICMS na

alíquota de 12%.

Venda, por R$25.000,00, de 50% das mercadorias adquiridas. Sobre

a receita obtida na operação, há incidência apenas do ICMS na

alíquota de 12%.

Considerando-se que essas foram as únicas transações efetuadas no mês, após o registro contábil de apuração do ICMS, a Sociedade Empresária apresentará:

Considerando os conceitos gerais sobre tributos e a legislação tributária, julgue o item a seguir.

As sociedades de economia mista não dependentes de

recursos do Tesouro estão desobrigadas de efetuar

retenções de tributos na fonte sobre pagamentos

efetuados a pessoas jurídicas pelo fornecimento de bens

ou por prestação de serviços em geral.

Com relação ao desdobramento de empresas, ao impairment e ao goodwill, julgue o próximo item.

Na operação de cisão, a empresa cindida pode

extinguir-se ou não, podendo ou não se constituir nova

sociedade.

Considere as assertivas abaixo.

I. A característica qualitativa confiabilidade foi redenominada de representação fidedigna na estrutura conceitual vigente.

II. A característica essência sobre a forma foi formalmente retirada da condição de componente separado da representação fidedigna na norma estrutura conceitual vigente, por ser considerado isso uma redundância. A representação pela forma legal que difira da substância econômica não pode resultar em representação fidedigna, conforme citam as bases para conclusões. Assim, essência sobre a forma continua, na realidade, bandeira insubstituível nas normas do IASB.

III. A característica prudência (conservadorismo) foi também retirada da condição de aspecto da representação fidedigna na estrutura conceitual vigente, por ser inconsistente com a neutralidade. Subavaliações de ativos e superavaliações de passivos, segundo os Boards mencionam nas Bases para Conclusões, com consequentes registros de desempenhos posteriores inflados são incompatíveis com a informação que pretende ser neutra.

Está correto o que se afirma em