Questões de Concurso

Comentadas sobre execução fiscal e processo tributário em direito tributário

Foram encontradas 501 questões

I. Trata-se de órgão colegiado, paritário e integrante da estrutura do Ministério da Fazenda.

II. Tem por finalidade julgar recursos de ofício e voluntário de decisão de primeira instância, bem como os recursos de natureza especial, que versem sobre a aplicação da legislação referente a tributos administrados pela Secretaria da Receita Federal do Brasil.

III. Sua estrutura compreende a divisão interna em seções, especializadas em razão da matéria; as seções, por sua vez subdividem-se em câmaras.

IV. Sendo órgão paritário, isto é, composto por conselheiros representantes dos contribuintes e por conselheiros representantes da Fazenda Nacional, a presidência de cada câmara será exercida, alternativamente, por um e por outro, respectivamente.

V. A indicação de candidatos a conselheiro, recairá, no caso de representantes da Fazenda Nacional, sobre Procuradores da Fazenda Nacional ou Auditores-Fiscais da Receita Federal do Brasil, em exercício no cargo há pelo menos 5 (cinco) anos.

Estão corretos apenas os itens:

afirmar que:

Com base nesta lei, julgue os itens a seguir, para então assinalar a opção que corresponda às suas respostas.

I. Se da decisão que ordenar o arquivamento dos autos do processo de execução fiscal, seja por não ter sido encontrado o devedor, seja pela ausência de bens penhoráveis, tiver decorrido o prazo prescricional, o juiz, depois de ouvida a Fazenda Pública, poderá, de ofício, reconhecer a prescrição intercorrente e decretá-la de imediato.

II. Na execução fiscal, como regra, qualquer intimação ao representante judicial da Fazenda Pública será feita pessoalmente.

III. A Fazenda Pública poderá adjudicar os bens penhorados antes ou depois do respectivo leilão, e seu representante legal será intimado pessoalmente antes da realização deste.

IV. O processo administrativo correspondente à inscrição de Dívida Ativa, à execução fiscal ou à ação proposta contra a Fazenda Pública será mantido na repartição competente, dele se extraindo as cópias autenticadas ou certidões, que forem requeridas pelas partes ou requisitadas pelo Juiz ou pelo Ministério Público.

V. Se antes da decisão de primeira instância a inscrição de Divida Ativa for, a qualquer título, cancelada, a execução fiscal será extinta, sem qualquer ônus para as partes.

Estão corretos apenas os itens:

I - De acordo com o entendimento do STJ, o contribuinte pode optar por receber, por meio de precatório ou por compensação, o indébito tributário certificado por sentença declaratória transitada em julgado.

II- Conforme entendimento do STJ é incabível o mandado de segurança para convalidar a compensação tributária realizada pelo contribuinte.

III- O ajuizamento da ação anulatória de auto de lançamento não prescinde do depósito prévio do montante integral do crédito tributário.

IV - O mandado de segurança constitui ação adequada para a declaração do direito à ompensação tributária.

I) O prazo de 10 anos para o lançamento das contribuições previdenciárias foi objeto da primeira súmula vinculante do STF sobre questão tributária.

II) O prazo prescricional previsto para a autoridade fiscal constituir o crédito tributário para os impostos lançáveis por declaração começa no primeiro dia útil do exercício seguinte à ocorrência do fato gerador do tributo.

III) Na repetição do indébito tributário, deve observar o prazo de 5 anos do efetivo pagamento; e os juros só se contam a partir do trânsito em julgado da decisão e a correção monetária, a partir do pagamento efetuado.

IV) A prescrição intercorrente tem como termo inicial de contagem de seu quinquídio um ano após o arquivamento do processo fiscal por não terem sido encontrados bens passíveis de penhora, ou mesmo o devedor, e poderá ser decretada de ofício pelo magistrado, depois de ouvida a Fazenda Pública.

V) Suspende-se o prazo prescricional da Fazenda Pública por mera confissão da dívida tributária.

Estão CORRETAS:

Considere que o Posto Alvorada Ltda., pessoa jurídica que atua com a venda de combustível no varejo, tenha recolhido a COFINS e o PIS em valor superior ao devido, durante um período de 2 anos. Nessa situação, o Posto Alvorada Ltda. não possui legitimidade ativa para pleitear a restituição da COFINS e do PIS recolhidos indevidamente.

com certo partido político, tendo como objeto um bem imóvel de

sua propriedade, para que a entidade pudesse instalar sua sede

pelo prazo de 10 anos. Em outubro de 2006, Jonas foi

surpreendido com mandado de execução fiscal, visando à

cobrança do IPTU, quanto ao imóvel objeto do contrato de

comodato, pois o partido político não havia efetuado o

pagamento do referido tributo desde o início de suas atividades.

Com base na situação hipotética apresentada, julgue os itens que

se seguem, acerca das normas que regem a execução fiscal.

hipotética acerca da disciplina jurídica da obrigação tributária,

seguida de uma assertiva a ser julgada.

Na execução fiscal, o executado pode oferecer embargos, no prazo de trinta dias, contados do depósito, da juntada da prova da fiança bancária ou da intimação da penhora.

responsabilidade tributária.

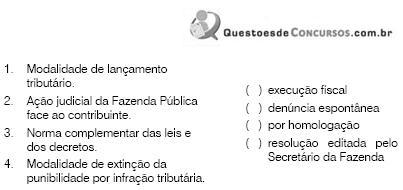

Assinale a alternativa que apresenta a ordem correta, de cima para baixo, da correlação das colunas: