Questões de Direito Tributário - Obrigação Tributária para Concurso

Foram encontradas 2.484 questões

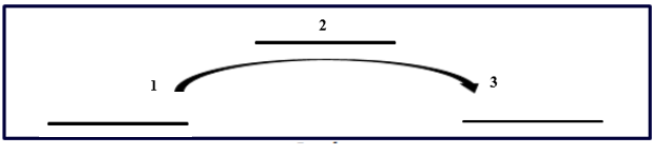

Considerando os elementos essenciais para constituição do Crédito Tributário, assinale a alternativa com os respectivos termos que complemente o esquema abaixo.

Persival, morador e residente da cidade de Porciúncula/RJ, todo mês, retira a Guia do Imposto sobre Propriedade Predial e Territorial Urbana – IPTU do seu imóvel e comparece na Casa Lotérica para efetuar o pagamento da quantia descrita na guia. Diante dessa situação hipotética e em atenção as diretrizes tributárias nacionais, analise as situações a seguir e responde a alternativa correta.

I - Persival é sujeito passivo da relação tributária.

II - A Casa Lotérica é sujeito ativo da relação tributária.

III - A propriedade do imóvel exercida por Persival é Fato Gerador da relação Tributária.

IV - A competência do IPTU é do Estado do Rio de Janeiro.

Observe os itens a seguir:

I - É a pessoa jurídica que possui o direito de exigir a obrigação tributária;

II - É a pessoa à qual a legislação tributária atribui deveres diversos do dever de pagar;

III - É quem tem a obrigação legal de pagar o tributo.

Podemos afirmar que:

Analise as afirmativas a seguir,relativas às características gerais da tributação.

I. O Imposto sobre a Propriedade Territorial Rural (ITR) poderá ser fiscalizado e cobrado pelos Municípios que assim optarem, na forma da lei, desde que não implique redução do imposto ou qualquer outra forma de renúncia fiscal.

II. O Crédito Tributário não se extingue por dação em pagamento em bens imóveis.

III. A Obrigação Tributária Acessória, pelo simples fato da sua inobservância, converte-se em Obrigação Tributária Principal relativamente à penalidade pecuniária.

Estão corretas as afirmativas

Acerca da responsabilidade tributária e de acordo com Código Tributário Nacional, julgue os itens a seguir:

I- Os créditos tributários relativos a impostos cujo fato gerador seja a propriedade, o domínio útil ou a posse de bens imóveis, e bem assim os relativos a taxas pela prestação de serviços referentes a tais bens, ou a contribuições de melhoria, sub-rogam-se na pessoa dos respectivos adquirentes, inclusive quando conste do título a prova de sua quitação.

II- Salvo disposição de lei em contrário, a responsabilidade por infrações da legislação tributária depende da intenção do agente ou do responsável e da efetividade, natureza e extensão dos efeitos do ato.

III- A responsabilidade é excluída pela denúncia espontânea da infração, acompanhada, se for o caso, do pagamento do tributo devido e dos juros de mora, ou do depósito da importância arbitrada pela autoridade administrativa, quando o montante do tributo dependa de apuração.

Está CORRETO o que se afirma em:

A respeito de responsabilidade, de obrigação e de administração tributária, julgue o item subsequente.

A denúncia espontânea da infração, acompanhada, se for

o caso, do pagamento do tributo devido com juros de mora

correspondentes, realizada até a conclusão do procedimento

administrativo ou da medida de fiscalização relacionada

com a infração resulta na exclusão da responsabilidade

do contribuinte pela infração.

A respeito de responsabilidade, de obrigação e de administração tributária, julgue o item subsequente.

A responsabilidade tributária corresponde à imposição

do pagamento do tributo a terceira pessoa vinculada

ao fato gerador da respectiva obrigação: é originária

quando o responsável é colocado diretamente na posição

de sujeito passivo, como ocorre, por exemplo, no caso

da responsabilidade dos pais pelos tributos devidos pelos

filhos menores.

No que se refere a legislação tributária, obrigação tributária e crédito tributário, julgue o item que se segue.

A obrigação tributária principal corresponde a uma prestação

pecuniária que tenha como objeto o pagamento de tributo

ou de multa por descumprimento da legislação tributária

e, diferentemente da obrigação acessória, submete-se

à reserva de lei em sentido formal.

A professora Misabel Derzi, atualizando livro Direito Tributário Brasileiro (2013), de Aliomar Baleeiro, desenvolveu um tópico que trata da desconsideração dos atos e negócios jurídicos dissimulatórios, segundo a Lei Complementar nº 104/2001.

Segundo essa professora, é correto afirmar:

No que se refere a legislação tributária, obrigação tributária e crédito tributário, julgue o item que se segue.

No âmbito do direito tributário, prevalece a máxima civilista

de que o acessório segue o principal, de tal forma que

a extinção da obrigação principal implica a extinção

da obrigação acessória, dada a relação de subordinação

existente entre elas.