Questões de Concurso

Sobre icms em direito tributário

Foram encontradas 1.182 questões

ao imposto operações relativas à circulação de mercadorias e sobre

prestações de serviços de transporte interestadual e intermunicipal

e de comunicação (ICMS), à contribuição social sobre o lucro

(CSLL) e às participações governamentais sobre a tributação,

julgue os próximos itens.

sobre operações relativas à circulação de mercadorias e sobre

prestações de serviços de transporte interestadual e intermunicipal

e de comunicação (ICMS), julgue os próximos itens.

sobre operações relativas à circulação de mercadorias e sobre

prestações de serviços de transporte interestadual e intermunicipal

e de comunicação (ICMS), julgue os próximos itens.

mercadorias e sobre prestações de serviços de transporte

interestadual e intermunicipal e de comunicação (ICMS), julgue os

itens seguintes.

mercadorias e sobre prestações de serviços de transporte

interestadual e intermunicipal e de comunicação (ICMS), julgue os

itens seguintes.

Dentre os impostos listados a seguir, os que se limitam APENAS à esfera estadual são:

O ICMS incide apenas sobre operações

I. transmissão causa mortis e doação, de quaisquer bens ou direitos.

II. serviços de qualquer natureza.

III. operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação, ainda que as operações e as prestações se iniciem no exterior.

IV. propriedade de veículos automotores.

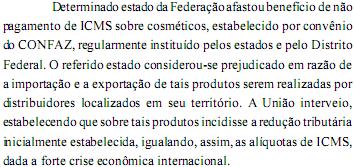

Considerando essa situação hipotética, assinale a opção correta.