Questões de Direito Tributário - Administração Tributária para Concurso

Foram encontradas 274 questões

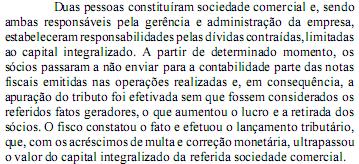

Com base na situação hipotética acima apresentada, assinale a opção correta.

I. Se o lançamento não foi notificado ao sujeito passivo, pode ser livremente alterado pela autoridade?

II. A alteração de entendimento (modificação dos critérios jurídicos adotados pela autoridade administrativa) no exercício do lançamento pode ser efetivada, em relação aos outros contribuintes, quanto a fato gerador ocorrido anteriormente à sua introdução?

III. A certidão com efeito de negativa pode ser expedida em favor de contribuinte que tenha efetuado o depósito do montante integral do crédito tributário, pois, em tal caso, este estará com sua exigibilidade suspensa?

Com base nesta lei, julgue os itens a seguir, para então assinalar a opção que corresponda às suas respostas.

I. Se da decisão que ordenar o arquivamento dos autos do processo de execução fiscal, seja por não ter sido encontrado o devedor, seja pela ausência de bens penhoráveis, tiver decorrido o prazo prescricional, o juiz, depois de ouvida a Fazenda Pública, poderá, de ofício, reconhecer a prescrição intercorrente e decretá-la de imediato.

II. Na execução fiscal, como regra, qualquer intimação ao representante judicial da Fazenda Pública será feita pessoalmente.

III. A Fazenda Pública poderá adjudicar os bens penhorados antes ou depois do respectivo leilão, e seu representante legal será intimado pessoalmente antes da realização deste.

IV. O processo administrativo correspondente à inscrição de Dívida Ativa, à execução fiscal ou à ação proposta contra a Fazenda Pública será mantido na repartição competente, dele se extraindo as cópias autenticadas ou certidões, que forem requeridas pelas partes ou requisitadas pelo Juiz ou pelo Ministério Público.

V. Se antes da decisão de primeira instância a inscrição de Divida Ativa for, a qualquer título, cancelada, a execução fiscal será extinta, sem qualquer ônus para as partes.

Estão corretos apenas os itens:

I) Os produtos que sejam objetos de pautas fiscais que lhe prevejam base de cálculo adredemente fixada, podem gerar, pela sua sistemática, prejuízos ou benefícios ao Estado-membro, sendo considerado pelo STF apenas modelo de facilitar a tributação.

II) Para realizar transação tributária, é necessário que haja lei prévia autorizando expressamente esse modo de extinção do crédito tributário, o que já acontece em algumas cidades brasileiras, mas não no âmbito federal, e a lei deverá prever a autoridade administrativa competente para autorizá-la.

III) A constitucionalidade da substituição tributária regressiva ou “para trás” não foi questionada como ocorreu com a substituição progressiva ou “para frente”, já que naquela o próprio Estado deixa de receber o tributo no momento da ocorrência do fato gerador, conveniência, para, por postergar o seu recebimento, enquanto nesta presume antes a ocorrência do fato gerador que ainda, de fato, não ocorreu.

IV) O mínimo existencial é princípio constitucional que pode ser retirado essencialmente do princípio da capacidade contributiva, que visa proteger a exação desproporcional e conta com alguns indícios de proteção no direito positivo brasileiro, como no imposto de renda da pessoa física ou mesmo em alguns produtos da cesta básica, que foram desonerados, e que contam com o princípio da seletividade como instrumento importante para sua defesa.

V) A presunção de fraude do crédito tributário pode ocorrer por começo de oneração de renda, por sujeito passivo com dívida regularmente inscrita em dívida ativa.

VI) Como providência para gerar transparência fiscal, como também segurança jurídica aos contribuintes diante do cipoal de normas tributárias existentes, o Poder Executivo municipal, estadual e federal devem expedir, por decreto, até o final de janeiro de todo ano, a consolidação, em texto único, da legislação vigente relativa a cada um dos tributos.

Estão CORRETAS:

I) A dívida tributária prescrita que ainda assim seja paga poderá ser devolvida.

II) Após a inscrição em dívida ativa, a prescrição do crédito tributário sempre ficará suspensa por 180 dias.

III) A contagem do prazo decadencial para a Fazenda Pública lançar o crédito tributário depende, em regra, do tipo de lançamento previsto em lei para a sua liquidação.

IV) Entre a constituição definitiva do crédito e qualquer despacho do juiz na execução fiscal, não pode haver mais de 5 anos de prazo prescricional.

V) Prazo para pedir a devolução dos tributos sujeitos a lançamento por homologação se conta do pagamento antecipado e não mais da extinção efetiva do crédito tributário.

Está(ão) CORRETA(S):