Questões de Concurso

Sobre competência tributária em direito tributário

Foram encontradas 1.180 questões

Pertence à competência da União, além das contribuições sociais e de interesse de interesse de categorias especiais ou econômicas, a instituição de contribuições de intervenção no domínio. Nesse sentido, é correto afirmar, especificamente, em relação às contribuições sociais e às contribuições de intervenção no domínio econômico, que

A competência tributária é usualmente conceituada como a aptidão ou faculdade para criar abstratamente o tributo, observando-se o procedimento previsto na Constituição. Trata-se de norma de estrutura dirigida ao legislador, onde dirige-se a permissão para que institua, por meio de lei, o tributo. A respeito desse assunto, assinale a alternativa correta.

Com base nas disposições do Código Tributário Nacional, nos artigos 6º e 7º, que tratam da competência tributária, analise as afirmativas a seguir e assinale a alternativa CORRETA:

I- A competência tributária conferida pela Constituição Federal aos entes federativos compreende a capacidade de legislar de forma plena sobre tributos, sujeita apenas às limitações constitucionais e legais.

II- É possível a delegação da competência tributária, desde que haja autorização expressa da Constituição ou da legislação complementar, e somente para as funções de arrecadar, fiscalizar tributos, executar leis e realizar serviços administrativos relacionados à matéria tributária.

III- Quando a receita de um tributo é distribuída, total ou parcialmente, a outras pessoas jurídicas de direito público, a competência legislativa para esse tributo pertence ao ente que receberá a receita.

IV- As limitações à competência tributária previstas no Código Tributário Nacional se aplicam somente aos Estados e Municípios, não abrangendo o Distrito Federal.

Assinale a alternativa correta, considerando as limitações da competência tributária dos entes da federação:

No âmbito do Direito Tributário, a competência tributária é distribuída entre a União, os Estados, o Distrito Federal e os Municípios, de acordo com a Constituição Federal de 1988. Essa distribuição é crucial para entender a repartição das receitas tributárias e a autonomia de cada ente federativo. Diante disso, analise o caso a seguir:

O Município de Solário, buscando incrementar suas receitas, instituiu por lei municipal um tributo denominado "Taxa de Iluminação Pública Extraordinária" (TIPE), que seria cobrada junto à conta de energia elétrica dos consumidores, com a justificativa de custear a expansão e manutenção extraordinária da rede de iluminação pública, além dos serviços regulares já cobertos pela Contribuição para o Custeio do Serviço de Iluminação Pública (COSIP). Contribuintes do município questionaram a validade da TIPE, alegando possível bitributação.

Com base na Constituição Federal e no Código Tributário Nacional (Lei nº 5.172/1966), assinale a alternativa correta sobre a validade da TIPE:

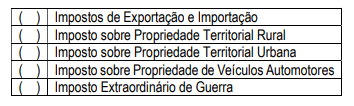

A sequência correta obtida no sentido de cima para baixo é:

Em que pese a capacidade tributária ativa, podemos afirmar que refere-se à aptidão para exigir o cumprimento da obrigação tributária. Nesse contexto, qual das seguintes entidades possui capacidade tributária ativa?

A Constituição Federal distribui a competência tributária entre a União, os Estados, o Distrito Federal e os Municípios, assegurando uma estrutura equilibrada de arrecadação. Nesse sentido, qual dos seguintes tributos é de competência da União?

Acerca Competência Tributária, leia atentamente o trecho a seguir:

“A competência tributária é________, salvo atribuição das funções de arrecadar ou __________ tributos, ou de executar leis, serviços, atos ou _________ administrativas em matéria tributária, conferida por uma pessoa jurídica de direito _______ a outra, nos termos do § 3º do art. 18 da Constituição.

Agora, assinale a alternativa que não completa corretamente uma das lacunas.

Analise os itens abaixo.

Somente a União, nos seguintes casos excepcionais, pode instituir empréstimos compulsórios:

I - guerra interna, ou sua iminência;

II - calamidade pública que não exija auxílio federal impossível de atender com os recursos orçamentários disponíveis.

A competência para instituição de impostos extraordinários, no caso de guerra externa ou sua iminência, os quais serão suprimidos, gradativamente, cessadas as causas de sua criação, foi outorgada pela Constituição Federal de 1988:

A competência para instituição de impostos extraordinários, no caso de guerra externa ou sua iminência, os quais serão suprimidos, gradativamente, cessadas as causas de sua criação, foi outorgada pela Constituição Federal de 1988:

Respondidos os itens a sequência correta é:

I. A Constituição Federal atribui à competência tributária aos entes políticos em seus artigos 153 a 156, e outorga a cada qual o poder de instituir e cobrar exações tributárias, devendo às pessoas jurídicas de Direito Público atuar nos ditames constitucionais, bem como nos limites de suas respectivas parcelas de poder II. A competência tributária não se confunde com capacidade tributária ativa, sendo certo que a primeira é política e referese a possibilidade de instituição de tributos, quando a segunda decorre da primeira e possui natureza estritamente administrativa e refere-se as funções de arrecadação e fiscalização de tributos, bem como a execução de leis, serviços, atos ou decisões administrativas em matéria tributária III. A competência tributária é delegável, mesmo na atribuição das funções de arrecadar ou fiscalizar tributos, ou de executar leis, serviços, atos ou decisões administrativas em matéria tributária, conferida por uma pessoa jurídica de direito público a outra, nos termos do § 3º do artigo 18 da Constituição IV. O exercício da competência tributária, poder atribuído constitucionalmente à União, aos Estados, Distrito Federal e Municípios, para angariar recursos financeiros indispensáveis à promoção do bem comum, é uma faculdade, todavia é indelegável, intransferível e irrenunciável

Analisados os itens é correto afirmar que:

Compete à ________ instituir, nos Territórios Federais, os impostos atribuídos aos Estados e, se aqueles não forem divididos em Municípios, cumulativamente, os atribuídos a estes.

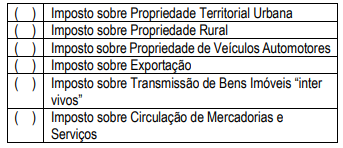

Segundo o Código Tributário Nacional: São impostos de competência da União, Estados e Municípios, respectivamente:

O Imposto sobre transmissão de bens imóveis e de direitos a eles relativos, de competência do Estado, não tem como fato gerador:

Acerca da possibilidade de delegação da competência tributária é correto afirmar: