Questões de Direito Tributário - Contribuições para a Seguridade Social para Concurso

Foram encontradas 86 questões

“ART. 149 (...) § 2° - AS CONTRIBUIÇÕES SOCIAIS E DE INTERVENÇÃO NO DOMÍNIO ECONÔMICO DE QUE TRATA O CAPUT DESTE ARTIGO:

I - NÃO INCIDIRÃO SOBRE AS RECEITAS DECORRENTES DE EXPORTAÇÃO."

Ante este texto, É exato afirmar no tocante as Contribuições para o Financiamento da Seguridade Social-COFINS e Programa de Integração Social-PIS:

Assinale a opção que indica o tributo com função extrafiscal mais acentuada.

A ANTAQ deverá efetuar a retenção do imposto de renda, da CSLL, da COFINS e da contribuição para o PIS/PASEP sobre os pagamentos que efetuar para empresa pública municipal pelo fornecimento de bens ou prestação de serviços em geral.

Considere que a ANTAQ tenha efetuado pagamento com atraso para uma fundação de direito privado instituída e mantida pelo poder público para a prestação de serviços. Nesse caso, a retenção da COFINS deverá incidir sobre o valor da nota fiscal, incluídos os juros e multas por atraso no pagamento.

Haverá retenção da COFINS e da contribuição para o PIS/PASEP sobre os pagamentos efetuados pela ANTAQ na aquisição de bens imóveis pertencentes ao ativo não circulante da empresa vendedora.

É exclusiva da União a competência para instituir contribuições sociais e de intervenção no domínio econômico, as quais são fonte de financiamento de políticas públicas federais nas áreas social e econômica, inclusive para o custeio do sistema de previdência social dos servidores públicos.

Considerando o fragmento de texto acima como referência inicial, assinale a opção correta.

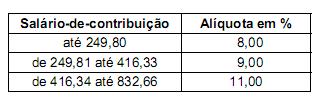

I. As alíquotas desta contribuição social são seletivas, pois variam de acordo com o salário de contribuição.

II. As alíquotas desta contribuição social são progressivas, em razão da base de cálculo, que é o salário de contribuição.

III. São denominadas ad valorem as alíquotas desta contribuição, pois têm por base o salário de contribuição, recebido pelo empregado.

Está correto o que se afirma APENAS em

I. O Sistema Tributário Nacional fixou o regime de competência como regra geral para a apuração dos resultados da empresa, e não o regime de caixa.

II. Quanto ao aspecto temporal da hipótese de incidência da Cofins e da contribuição para o PIS, temos que o fato gerador da obrigação ocorre com o aperfeiçoamento do contrato de compra e venda (entrega do produto), e não com o recebimento do preço acordado.

III. O resultado da venda, na esteira da jurisprudência da Corte, apurado segundo o regime legal de competência, constitui o faturamento da pessoa jurídica, compondo o aspecto material da hipótese de incidência da contribuição ao PIS e da Cofins, consistindo situação hábil ao nascimento da obrigação tributária.

IV. No âmbito legislativo, não há disposição permitindo a exclusão das chamadas vendas inadimplidas da base de cálculo das contribuições em questão.

V. As situações posteriores ao nascimento da obrigação tributária, que se constituem como excludentes do crédito tributário, contempladas na legislação do PIS e da Cofins, ocorrem apenas quando fato superveniente venha a anular o fato gerador do tributo.

Estão corretos apenas os itens: