Questões de Direito Tributário - Contribuições para a Seguridade Social para Concurso

Foram encontradas 354 questões

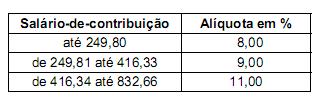

I. As alíquotas desta contribuição social são seletivas, pois variam de acordo com o salário de contribuição.

II. As alíquotas desta contribuição social são progressivas, em razão da base de cálculo, que é o salário de contribuição.

III. São denominadas ad valorem as alíquotas desta contribuição, pois têm por base o salário de contribuição, recebido pelo empregado.

Está correto o que se afirma APENAS em

I. A União, os Estados, o Distrito Federal e os Municípios poderão instituir taxas em razão do exercício do poder de polícia ou pela utilização, efetiva ou potencial, de serviços públicos específicos e divisíveis, e de obras públicas, prestados ao contribuinte ou postos a sua disposição.

II. Os impostos sempre terão caráter pessoal e serão graduados segundo a capacidade econômica do contribuinte, facultado à administração tributária, especialmente para conferir efetividade a esses objetivos, identificar, respeitados os direitos individuais e nos termos da lei, o patrimônio, os rendimentos e as atividades econômicas do contribuinte.

III. Cabe à lei complementar estabelecer normas gerais em matéria de legislação tributária, inclusive sobre o adequado tratamento tributário ao ato cooperativo praticado pelas sociedades cooperativas.

IV. As contribuições sociais e de intervenção no domínio econômico, de competência exclusiva da União, não poderão incidir sobre as receitas decorrentes de exportação e sobre a importação de petróleo e seus derivados, gás natural e seus derivados e álcool combustível.

jurídica (IRPJ) e da contribuição social sobre o lucro líquido

(CSLL).