Questões de Concurso Público Receita Federal 2012 para Auditor Fiscal da Receita Federal, Prova 3 - Gabarito 1

Foram encontradas 60 questões

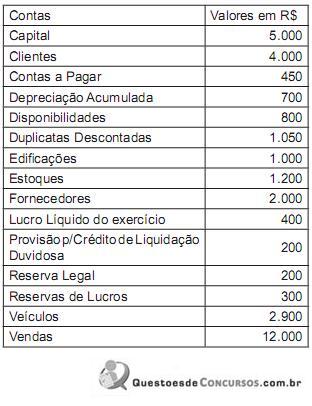

Com base nos saldos fornecidos, pode-se afirmar que:

I. Quando o contribuinte, obrigado à tributação com base no lucro real, não mantiver escrituração na forma das leis comerciais e fiscais, ou deixar de elaborar as demonstrações financeiras exigidas pela legislação ffiscal.

II. Quando a escrituração a que estiver obrigado o contribuinte revelar evidentes indícios de fraudes ou contiver vícios, erros ou deficiências que a tornem imprestável para identificar a efetiva movimentação financeira, inclusive bancária.

III. Quando a escrituração a que estiver obrigado o contribuinte revelar evidentes indícios de fraudes ou contiver vícios, erros ou deficiências que a tornem imprestável para determinar a receita bruta.

IV. Quando o contribuinte optar indevidamente pela tributação com base no lucro presumido.

V. Quando o contribuinte não mantiver, em boa ordem e segundo as normas contábeis recomendadas, Livro Razão ou fichas utilizadas para resumir e totalizar, por conta ou subconta, os lançamentos efetuados no Diário.

I. Os juros, o desconto, o lucro na operação de reporte e os rendimentos de aplicações financeiras de renda fixa, ganhos pelo contribuinte, serão incluídos no lucro operacional e, quando derivados de operações ou títulos com vencimento posterior ao encerramento do período de apuração, poderão ser rateados pelos períodos a que competirem.

II. Na fusão, incorporação ou cisão de sociedades com extinção de ações ou quotas de capital de uma possuída por outra, a diferença entre o valor contábil das ações ou quotas extintas eo valor de acervo líquido que as substituir será computada na determinação do lucro real como perda ou ganho de capital, conforme o valor do acervo líquido, avaliado segundo os parâmetros legalmente previstos, seja menor ou maior que o valor contábil das ações ou quotas liquidadas, permitido ao contribuinte o diferimento dos efeitos tributários resultantes dessa diferença, desde que atendidos os requisitos legais.

III. A pessoa jurídica que tiver parte ou todo o seu patrimônio absorvido em virtude de incorporação, fusão ou cisão deverá levantar balanço específico para esse fim, no qual os bens e direitos serão avaliados pelo valor contábil ou de mercado. No caso de pessoa jurídica tributada com base no lucro presumido ou arbitrado, que optar pela avaliação a valor de mercado, a diferença entre este e o custo de aquisição, diminuído dos encargos de depreciação, amortização ou exaustão, será considerada ganho de capital, que deverá ser adicionado à base de cálculo do imposto de renda devido.

IV. Os incentivos e benefícios fiscais concedidos por prazo certo e em função de determinadas condições a pessoa jurídica que vier a ser incorporada poderão ser transferidos, por sucessão, à pessoa jurídica incorporadora, mediante requerimento desta, desde que observados os limites e as condições fixados na legislação que institui o incentivo ou o benefício.

I. Os Preços de Transferência, consistentes na manipulação de preços de negócios havidos entre pessoas vinculadas, constituem prática ilícita, passível de ser desconsiderada pela autoridade fiscal, porque sua utilização tem por único objetivo a transferência de lucros para a parte do negócio que esteja domiciliada no exterior, em país com menor carga tributária.

II. O Método dos Preços Independentes Comparados (PIC) e o Método do Custo de Produção mais Lucro (CPL) são parâmetros legalmente previstos para o alcance de limite mínimo permitido para dedução de valores na determinação do lucro real, a título de custos, despesas e encargos, relativos a bens, serviços e direitos, constantes de documento de importação ou de aquisição, nas operações realizadas entre pessoas vinculadas.

III. As disposições legais relativas aos Preços de Transferência se aplicam, também, às operações realizadas entre pessoas jurídicas ou físicas domiciliadas no Brasil e pessoas jurídicas ou físicas residentes ou domiciliadas em país que não tribute a renda ou que a tribute abaixo de percentual legalmente previsto pela lei brasileira ou cuja lei não permita acesso a informações relativas à composição societária, titularidade de bens ou direitos ou às operações econômicas realizadas, casos para os quais a aplicação das regras de preços de transferência prescinde da existência de vínculo entre as partes contratantes.

IV. Nos termos da legislação tributária, as operações de exportação de bens, serviços ou direitos produzidos no território brasileiro para empresa vinculada, sediada em outro país, que venham a ser configuradas como exportações destinadas à conquista de novos mercados, fazem jus a tratamento normativo diferenciado relativo a Preços de Transferência em comparação ao aplicável a operações de exportação comuns entre partes vinculadas.