Questões de Concurso

Comentadas sobre fase oficiosa em direito tributário

Foram encontradas 39 questões

Com relação ao lançamento tributário, assinale (V) para a afirmativa verdadeira e (F) para a falsa.

( ) Compete, privativamente, à autoridade administrativa constituir, pelo lançamento, a obrigação tributária, verificando a ocorrência do fato gerador.

( ) Uma nova lei, que tenha estabelecido novos procedimentos fiscalizatórios para a apuração do tributo, é plenamente aplicável ao fato gerador já ocorrido, porém com crédito ainda não lançado.

( ) Quando o valor tributário estiver expresso em moeda estrangeira, salvo disposição legal distinta, no lançamento será feita a conversão para moeda nacional, ao câmbio do dia da ocorrência do fato gerador do tributo.

Na sequência em que aparecem, as afirmativas são, respectivamente,

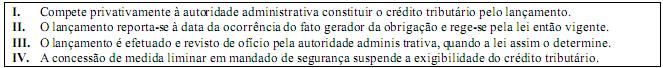

Considere:

I. A modalidade de lançamento a ser aplicada pelo fisco por ocasião da constituição do crédito tributário é a que impõe o menor ônus ao contribuinte, inclusive quanto às opções fiscais relativas a regimes de apuração, créditos presumidos ou outorgados e demais benefícios fiscais que o contribuinte porventura não tenha aproveitado.

II. A modalidade de lançamento por declaração é aquela na qual o contribuinte, tendo efetivado o cálculo e recolhimento do tributo devido com base na legislação, apresenta à autoridade fazendária a declaração dos valores correspondentes à base de cálculo, alíquota, tributo devido e recolhimento efetuado.

III. O pagamento antecipado efetivado pelo contribuinte poderá ser efetuado mediante guia de recolhimentos, compensação ou depósito judicial.

IV. O lançamento de ofício é o formalizado quando a autoridade fazendária identifica diferenças no crédito tributário constituído espontaneamente pelo contribuinte.

Está correto o que se afirma APENAS em

A notificação de lançamento é expedida pelo órgão que administra o tributo. Dentre as obrigatoriedades que uma notificação deve conter listadas abaixo, assinale V nas verdadeiras e F nas falsas e em seguida assinale a alternativa que contém a sequência correta, de cima para baixo:

( ) A qualificação do notificado;

( ) O valor do credito tributário e o prazo para recolhimento ou impugnação;

( ) A assinatura do chefe do órgão expedidor ou de outro servidor autorizado e a indicação de seu cargo ou função e o numero de matricula;

( ) A disposição legal infringida, se for o caso;

( ) O procedimento fiscal utilizado;

A respeito dessa situação hipotética e de aspectos legais a ela relacionados, julgue o item que se segue.

Caso um contribuinte apresente a declaração exigida por lei

e efetive o pagamento antecipado de tributos sujeitos ao

lançamento por homologação, desde que inexistente lei

estadual que fixe prazo distinto, o prazo para a homologação

será de cinco anos, contados da efetiva ocorrência do fato

gerador de cada tributo.

A respeito dessa situação hipotética e de aspectos legais a ela relacionados, julgue o item que se segue.

Considerando-se que, nessa situação, não tenha havido

anulação de lançamento por vício formal, os tributos referidos

deveriam ter sido lançados em até cinco anos, contados do

primeiro dia do exercício seguinte àquele em que o lançamento

poderia ter sido efetuado.

A situação hipotética está em

Assinale a alternativa CORRETA.

I. Conforme dispõe o Código Tributário Nacional, a atividade administrativa de lançamento tributário é vinculada e obrigatória, sob pena de responsabilidade funcional.

II. O lançamento regularmente notificado ao sujeito passivo somente pode ser alterado em virtude de impugnação ou recurso administrativo.

III. No chamado lançamento por declaração, o sujeito passivo ou terceiro apresenta declaração ao Ente Tributante trazendo informações necessárias à constituição do crédito tributário, bem como providencia o pagamento antecipado do tributo sem prévio exame pela autoridade administrativa.