Questões de Direito Tributário - Partilha e Tipologia (Repartição de Competência) para Concurso

Foram encontradas 737 questões

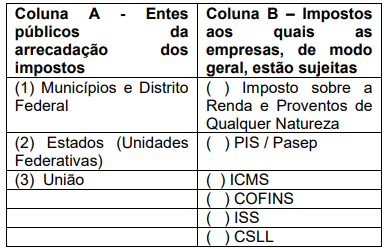

Observe as colunas A e B do quadro a seguir

Enumere a coluna B, de modo que haja uma

relação correta entre os impostos e os entes

públicos responsáveis pela arrecadação dos

impostos. Assinale a alternativa que apresenta

a sequência correta de cima para baixo.

Julgue o item a cerca de Noções de Administração e Gestão Fiscal

A estrutura tributária dos Municípios brasileiros, no

tocante à sua competência própria, é diversificada,

pois compreende impostos sobre estoques e

fluxos, sobre propriedade e consumo. O maior

potencial de progressividade se refere à

propriedade, em que é facultado adotar como

parâmetros o valor, a localização, o uso e o tempo.

Julgue o item a cerca de Noções de Administração e Gestão Fiscal

O imposto sobre a propriedade territorial rural é de

competência da União, cabendo 50% aos

Municípios em relação aos imóveis neles situados,

incondicionalmente, ou 100% quando optarem por

fiscalizá-lo e cobrá-lo, com o compromisso de não

redução do imposto ou qualquer outra forma de

renúncia fiscal.

Com base nessa situação hipotética, julgue o item.

A Lei em questão não pode ter previsto aumento

de alíquota para o ITR, pois, embora o produto de

sua arrecadação pertença total ou parcialmente ao

ente municipal, sua competência é federal.

Com base nas normas e nos princípios gerais do direito tributário, julgue o item.

Tanto a União quanto os Estados e Municípios

podem instituir contribuições de melhoria, uma

vez observada a valorização de imóvel privado em

razão de obra pública.

Art. 145. A União, os Estados, o Distrito Federal e os Municípios poderão instituir os seguintes tributos: I – impostos; II – taxas, em razão do exercício do poder de polícia ou pela utilização, efetiva ou potencial, de serviços públicos específicos e divisíveis, prestados ao contribuinte ou postos à sua disposição; III – contribuição de melhoria, decorrente de obras públicas.

Com base no Sistema Tributário Nacional, é correto afirmar que:

Fonte: SABBAG, Eduardo. Manual de direito tributário. São Paulo: Saraiva, 2009, p. 339.

Em relação à competência tributária, é CORRETO afirmar:

Dos tributos de competência dos Estados, estes repassam

As informações a seguir contextualizam a questão. Leia-as atentamente.

As pessoas que manifestam riqueza ficam obrigadas a contribuir com o Estado, fornecendo-lhe os recursos de que este precisa para buscar a consecução do bem comum. Assim, aqueles que obtêm rendimentos vendem mercadorias, são proprietários de imóveis em área urbana, devem contribuir respectivamente com a União, com os Estados e com os Municípios. Estes entes devem usar tais recursos em benefício de toda a coletividade.

I. A transmissão inter vivos, a qualquer título, por ato oneroso, de bens imóveis, por natureza ou acessão física, e de direitos reais sobre imóveis, exceto os de garantia, bem como cessão de direitos à sua aquisição.

II. Aquisição em leilão de produto industrializado abandonado ou apreendido.

III. A prestação de serviço de transporte interestadual ou intermunicipal.

IV. A propriedade, o domínio útil ou a posse de imóvel por natureza, localizado fora da zona urbana do município.

V. Transmissão não onerosa de propriedade de quaisquer bens móveis ou imóveis.

Assinale a alternativa que indique corretamente qual ente federativo possui a competência tributária para instituir o respectivo imposto:

Ainda sobre impostos, julgue as proposições a seguir em V para verdadeira e F para falsa.

( ) A União tem o poder de criar, por meio de lei complementar, impostos adicionais, contanto que sejam não cumulativos e não possuam fato gerador ou base de cálculo próprios daqueles especificados na Constituição Federal.

( ) A instituição de novos impostos, pela União, pode ser realizada por meio de Lei Complementar, medida provisória, ou Decreto.

( ) A União possui a competência de estabelecer, em situações de iminência ou durante guerra externa, impostos extraordinários, independentemente de estarem ou não incluídos em sua competência tributária.

( ) Ao exercer a competência extraordinária, a União tem a autoridade para estabelecer como fato gerador dos Impostos Extraordinários de Guerra (IEG) praticamente qualquer base econômica não isenta, incluindo aquelas constitucionalmente atribuídas aos Estados, Municípios e Distrito Federal.

( ) Os Municípios possuem competência residual constitucionalmente atribuída para o estabelecimento do IPTU, ITBI e ISS.

Assinale a alternativa que indica a sequência correta de respostas:

Julgue o item subsequente.

O ISS não incide sobre a prestação de serviços em

relação de emprego, dos trabalhadores avulsos, dos

diretores e membros de conselho consultivo ou de

conselho fiscal de sociedades e fundações, bem como

dos sócios-gerentes e dos gerentes-delegados.

Julgue o item subsequente.

Compete aos Municípios instituir impostos sobre IPTU,

ISS, ITBI e ITR.

Julgue o item subsequente.

A União poderá instituir, na iminência ou no caso de

guerra externa, impostos extraordinários, limitados à sua

competência tributária.

Julgue o item subsequente.

Os Estados e o Distrito Federal têm competência para

instituir imposto incidente sobre a prestação de

transporte interestadual e intermunicipal.