Questões de Direito Tributário - ICMS para Concurso

Foram encontradas 392 questões

I. A resolução do Senado Federal, de iniciativa do Presidente da República ou de um terço dos Senadores, aprovada pela maioria absoluta de seus membros, estabelecerá as alíquotas aplicáveis às operações e prestações, interestaduais e de exportação.

II. É facultado ao Senado Federal fixar alíquotas máximas nas operações interestaduais para resolver conflito específico que envolva interesse de Estados, mediante resolução de iniciativa da maioria absoluta e aprovação por um terço de seus membros.

III. É facultado ao Senado Federal fixar alíquotas mínimas nas operações internas para resolver conflito específico que envolva interesse de Estados, mediante resolução de iniciativa da maioria absoluta e aprovação por um terço de seus membros.

IV. É facultado ao Senado Federal estabelecer alíquotas mínimas nas operações internas, mediante resolução de iniciativa de um terço e aprovação pela maioria absoluta de seus membros.

Quais estão corretas?

Durante os meses de janeiro a junho de 2010, a contribuinte declarou em guia específica as operações de circulação de mercadoria, mas não recolhera ao DF qualquer valor referente ao ICMS.

Durante os meses de julho a dezembro de 2010, a contribuinte declarou, em guia específica, as operações de circulação de mercadoria, mas recolhera parcialmente o montante devido de ICMS ao DF. Durante os meses de janeiro a dezembro de 2011, a contribuinte não declarou nem recolheu o ICMS devido pela realização das operações de circulação de mercadorias.

Durante o período de fiscalização que se iniciou em 1.º/5/2014, a administração tributária do DF verificou que não fora declarada nem recolhida nenhuma obrigação tributária de ICMS no ano de 2014, razão por que notificou a contribuinte, solicitando esclarecimentos adicionais.

Considerando os dados acima apresentados, assinale a opção correta com base no CTN e na jurisprudência do STJ.

Nos termos da CF, o ICMS pode ser seletivo, característica que se traduz na incidência de alíquotas variadas que aumentam na medida que a base de cálculo é majorada.

O ICMS, conforme jurisprudência do STJ, não incide no serviço dos provedores de acesso à Internet nem sobre o serviço de habilitação de telefone celular.

I. Exportação, para o exterior, de produtos nacionais ou nacionalizados.

II. Operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação, ainda que as operações e as prestações se iniciem no exterior.

III. Operações de crédito, câmbio e seguro, ou relativas a títulos ou valores mobiliários.

IV. Propriedade territorial rural e sobre a renda e proventos de qualquer natureza.

A sequência correta é:

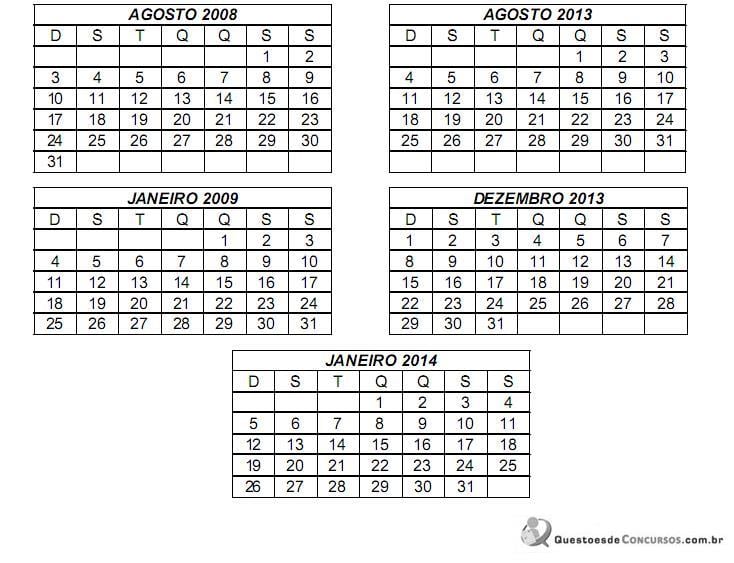

(1) No dia 01 de janeiro de 2009, não houve expediente nas repartições públicas desse Estado brasileiro - feriado nacional;

(2) No dia 02 de janeiro de 2009, não houve expediente nas repartições públicas desse Estado brasileiro - ponto facultativo por decreto do governador;

(3) Nos dias 30 e 31 de dezembro de 2013, não houve expediente nas repartições públicas desse Estado brasileiro - ponto facultativo por decreto do governador;

(4) No dia 01 de janeiro de 2014, não houve expediente nas repartições públicas desse Estado brasileiro - feriado nacional;

(5) Nos dias 02 e 03 de janeiro de 2014, não houve expediente nas repartições públicas desse Estado brasileiro - ponto facultativo por decreto do governador;

(6) Nos sábados e domingos não há expediente nas repartições públicas do Estado do remetente.

Um contribuinte do ICMS de um Estado brasileiro, no dia 15 de agosto de 2008, uma sexta-feira, emitiu dois documentos fiscais referentes a saídas de mercadorias de seu estabelecimento, cujo destinatário se encontrava em outra unidade federada.

No primeiro documento, de número 111, destinando mercadoria a consumidor final, não contribuinte do ICMS, o imposto foi calculado, por equívoco do funcionário que o emitiu, mediante a aplicação da alíquota interestadual.

No segundo documento, de número 222, destinando mercadoria a consumidor final, não contribuinte do ICMS, o imposto foi calculado mediante a aplicação da alíquota interna sobre uma base de cálculo determinada intencionalmente de maneira inferior à correta, com o objetivo de pagar menos imposto do que o devido.

Em ambos os casos, o valor do imposto pago, pelo contribuinte remetente da mercadoria, foi o valor indicado no respectivo documento fiscal.

Atentando-se para a regra de contagem de prazo do art. 210 do CTN e considerando que o ICMS é tributo lançado por homologação no Estado do emitente dos documentos fiscais, e que o contribuinte acabou apurando e pagando o imposto neles destacado, ainda que em importância inferior à devida, as datas finais para que a Fazenda Pública do Estado do emitente desses documentos fiscais pudesse fazer o lançamento de ofício das diferenças de ICMS relacionadas com as citadas Notas Fiscais foram

Tendo em vista o disposto na Constituição Federal e no Código Tributário Nacional, é correto afirmar: